ひとり親世帯のうち、母子世帯の推計数は父子世帯の6倍以上になっています。また、母子世帯(母自身の収入)は父子世帯(父自身の収入)よりも年間平均180万円ほど収入が少ないそうです(*)。

一家の大黒柱として頑張るシングルマザーの中には、お子さんの教育費や、自分に何かあったときの子どもの生活やお金のことで、不安を抱いている方もいるかもしれません。

このコラムでは、お母さん自身とお子さんの暮らしのため、保険でどんなことに備えられるのか、そもそも保険に入った方がよいのか、どのように保険を選べばよいのかについて、公的な助成制度も交えながらご紹介します。

(*)厚生労働省 「平成28年度 全国ひとり親世帯等調査結果報告」収入は父子世帯と母子世帯の「平成27年の平均年間収入」を比較

母子家庭では、お母さんが一家の大黒柱。自分に何かあったときに、子どもが困らないようにしておきたいものです。それには、死亡保険をはじめとした生命保険が強い味方になってくれるかもしれません。

1-1:シングルマザーの保険、どれがいい?

保険について考えると、「万が一のことがあったとき」「入院などで働けない期間ができたとき」「がんなどの病気になって治療費がかさんだとき」など、さまざまな不安要素が浮かんでくるかと思います。まずは「死亡保険」「医療保険」「がん保険」の3つについて、シングルマザーの目線から、それぞれのポイントをみていきましょう。

それぞれの保険の保障内容と特徴

| 保障内容と特徴 | |

|---|---|

| 死亡保険 | 被保険者(保障の対象になっている人)が亡くなった場合に、保険金が支払われます。万が一のときに、現金をお子さんにのこすことができるので、生活費から教育費まで幅広くカバーすることができます。 保障される期間の決まっている定期保険と、保障が一生涯続く終身保険があり、「お子さんが独立するまで」と期間を決めて加入することもできますし、自分自身の葬儀費用などへの備えとして、一生涯の保障を準備することもできます。 |

| 医療保険 | 病気(がん含む)やケガに備える保険です。入院したときに受け取れる『入院給付金』と手術をしたときに受け取れる『手術給付金』がメインの保障となっている商品が一般的です。保険商品によっては、入院後や入院前の通院、女性特有の病気、三大疾病などを手厚くカバーしてくれるものもあります。 給付金の使い道は自由なので、治療費としてはもちろん、お仕事を休んで減ってしまった収入の補てんや、入院中にお子さんを預かってもらった場合の費用などとして活用することもできます。 |

| がん保険 | 「がんになったとき」をカバーする保険です。医療保険と似ている保障としては、がん治療のために入院・手術をしたときに受け取れる『入院給付金』『手術給付金』などがあります。 がん保険独特の保障としては、がんと診断されたときにまとまったお金を受け取れる『診断給付金(一時金)』や、抗がん剤治療・放射線治療など特定のがん治療を受けたときに受け取れる『がん治療給付金』などがあります。 |

※保険金・給付金の名称や種類は、保険会社によってさまざまです。

1-2:シングルマザーの保険、どう考える?

保険を検討するときに、まず気掛かりなのは子どもの将来についてではないでしょうか。自分に何かあったとき、子どもの生活はどうなるのか、今まで通り学校に通えるのか、不安なことは数多くあるでしょう。しかし、不安だからといっていくつも保険に入り、保険料が家計を圧迫するようなことがあっては元も子もありません。どのような保険が自分と子どもに合っているのか、考えてみましょう。

① 死亡保険

万が一お母さんが亡くなったときを想定すると、のこされた子どもたちの生活費や教育費が心配かと思います。家族や親族が子どもを育ててくれる場合であっても、子どもたちが自立するまでの間には、さまざまなお金が必要となります。公的な支援として、遺族年金(詳しくは後述します)などもありますが、それで十分とはいい切れません。預貯金や遺族年金だけでは不足すると考えられる場合には、死亡保険で備えておくことが大切になります。

② 医療保険

医療保険は、病気やケガをした場合に医療費を補うだけでなく、入院などで働けなくなったときの生活費の補てんとしても役に立ちます。勤務先で健康保険に加入している会社員などであれば、有給休暇や傷病手当金(*)などもありますが、自営業など国民健康保険に加入している方に、休業を補償する制度はありませんので、より医療保険の必要度は高いといえます。

なお、ひとり親家庭の場合は福祉医療費助成制度の対象となりますので、所得が一定以下の場合、公的医療保険が適用される範囲の医療費であれば、助成を受けることができます。

(*)健康保険(社会保険)の加入者本人が病気やけがで働けなくなり給与が支払われない場合、条件を満たせば支給開始から1年6ヵ月の間、給与の2/3相当額を受け取ることができる制度。

③ がん保険

がんについては、「もしも働けなくなったら…」「がんになったときの治療費は…」といった不安もあるかもしれません。

がん保険には、がんと診断されたときにまとまったお金を受け取れる「がん診断給付金(一時金)」や、がんの入院を保障する「がん入院給付金」、治療内容に応じて給付金を受け取れる「がん治療給付金」など、さまざまな保障があります。

なかでもがん診断給付金は、がんと診断されると50万円、100万円といったまとまったお金を受け取ることができます。治療費や入院費だけでなく、働けない間の給与の補てんやお子さんの教育費など、自由に使うことができます。ただし、診断給付金は受け取ることのできる金額が大きいため、保険料もそれに比例して高くなる傾向があります。

「どんな保障があると安心か」をよく検討し、入院や通院、治療に合わせて給付金を受け取れるタイプのがん保険にするか、診断給付金の手厚いがん保険にするか、それぞれを組み合わせるのかを考えるとよいでしょう。

1-3:シングルマザーは学資保険(*1)に入るべき?

(*1)会社によって、こども保険などという名称の場合もあります。

子どもの教育費についても、考えておく必要があります。そこで検討したいのが、「学資保険」。子どもの教育資金の確保を目的とした保険です。たとえば、子どもの大学進学時の資金を用意するプランであれば、子どもが所定の年齢、例えば17歳や18歳になったときにまとまった学資保険金(*)を受け取ることができます。

また、小学校入学、中学校入学、高校進学などのタイミングにあわせて、細かくお祝い金が支給されるタイプの商品やプランもあります。

学資保険には、保険料の払込を免除する特約や特則を付加できる商品もあります。これは、契約者(親や祖父母など)に万が一のことがあった場合、それ以降の保険料の払込が免除される(不要になる)、というものです。保険料の払込はなくなりますが、学資保険金は予定通り満額を受け取ることができます。保険会社によって、この特約や特則が標準で付加されている場合もあれば、付加するかしないかを選択できる場合もあります。

注意しなければいけないのは、学資保険を途中で解約することになった場合など、支払った保険料の総額よりも少ない金額しか受け取れないことがある点です。子どものためにたくさんお金を用意してあげたい、と思う気持ちもあるでしょうが、「無理なく払い続けることができる保険料水準」にすることが大切です。

「子どもが進路について考えるとき、選択肢を狭めないように経済的な準備しておきたい」。そう考えるシングルマザーにとって、学資保険は心強い味方になるでしょう。

(*)保険会社によって、「学資保険金」「満期保険金」「学資年金」など、名称はさまざまです。

母子家庭には、児童扶養手当(*)をはじめとした公的な助成制度がありますが、国民健康保険や国民年金などの社会保険料に関して、社会保険料の軽減制度などはあるのでしょうか。ここでは、社会保険制度の内容や保険料についてまとめてみました。

(*)ひとり親の家庭などに地方自治体から支給される手当。

2-1:国民健康保険の保険料は安くなる?

自営業や、勤務先で社会保険に加入していないシングルマザーが加入することになるのが、国民健康保険です。現状では、「母子家庭世帯だから」という理由で、国民健康保険の保険料が免除になったり、軽減されたりする制度はありません。

国民健康保険の保険料は、基本的には前年度の所得に応じて決まります。また、扶養家族という考え方がありませんので、お母さんだけでなく子どもも加入者となり、それぞれの分の保険料を納める必要があります。

ただ、前年の所得が一定の基準以下の世帯については、その所得に応じて保険料が軽減されます。また、災害、解雇、倒産、病気などの理由で収入が大きく下がり、預貯金などを利用したにもかかわらず、保険料を納められなくなったときは、保険料の免除や減額が受けられます。この減免制度を利用するには、市区町村への申請が必要となりますので、該当する方は忘れずに申請しましょう。

2-2:国民年金の保険料も納める必要がある?

国民健康保険と同様に、「母子家庭世帯だから」という理由で、国民年金の保険料が免除されるということはありません。

では、所得が少なくて、年金保険料を納めることが難しい場合はどうすればいでしょうか。

そのような場合は、「国民年金保険料免除(*1)・納付猶予制度(*2)」を利用すれば、所得に応じて保険料の免除(全額免除・4分の3免除・半額免除・4分の1免除)や納付猶予が受けられます。

(*1)本人・世帯主・配偶者の前年所得(1月から6月までに申請する場合は前々年所得)が一定額以下の場合や失業した場合など、国民年金保険料を納めることが経済的に困難な場合に、申請が承認されれば保険料の納付が免除される制度

(*2)20歳から50歳未満(平成28年6月までは30歳未満)の方で、本人・配偶者の前年所得(1月から6月までに申請される場合は前々年所得)が一定額以下の場合に、申請後に承認されると保険料の納付が猶予される制度。後からその期間分の納付を行う必要がある。

保険料の免除を受けてしまうと、将来年金を受け取れなくなるのでは…、という心配をする方もいるかもしれませんが、保険料免除や納付猶予になった期間は、年金の受給資格期間(*)に算入されるので安心してください。ただし、年金の受給額を計算するときには、保険料全額免除の場合は通常どおり納めたときと比べて2分の1(平成21年3月までは3分の1)となり、納付猶予になった期間は年金額には反映されませんので、いずれも将来受け取る年金額は少なくなります。

(*)年金を受け取るために必要な、保険料納付期間。65歳以降に受け取る老齢基礎年金の受給資格期間は「10年(120ヵ月)」となる。

将来受け取る年金額が減少することを避けるために、免除や納付猶予になった保険料を後から納めることもできます(追納)。本来の納付期限から10年後までは後から納めることができます。事情があって免除や納付猶予となっても、その後経済的に余裕ができたときには追納制度を利用するようにしましょう。

2-3:シングルマザーと公的医療保険・公的年金

シングルマザーの働き方によって、社会保険の面での違いはあるのでしょうか。

勤務先で社会保険に加入する人は、健康保険・厚生年金に加入することになります。それ以外の方や自営業の方は、国民健康保険・国民年金に加入します。共通点と違いを比較してみましょう。

6歳(義務教育就学後)から69歳までの方(以下、現役世代)であれば、病気やケガをしたとき、医療費の自己負担額が3割となります。これは、国民健康保険も健康保険も同じです。

また、同一月にかかった医療費が高額になった場合に、自己負担限度額を超えた分が支給される「高額療養費制度」、出産したときに1児につき42万(*)支給される「出産育児一時金」など、共通の保障も多くあります。

(*)産科医療補償制度に加入している病院で出産した場合

国民健康保険と健康保険の違いは、国民健康保険では保険料が加入者の全額負担なのに対し、健康保険は労使折半といって、従業員と会社が原則半額ずつ負担する点です。また、健康保険には「扶養」という概念があることが大きいでしょう。収入が一定以下の子どもの保険料は不要になります。また、病気やケガで働けなくなったときに給付される「傷病手当金」や、産休中に給与が支払われなかった期間にそれまでの給与のおよそ3分の2に相当する金額が支払われる「出産手当金」も健康保険のみの制度です。

健康保険と国民健康保険の比較

| 勤務先で健康保険に加入する方 | 自営業など国民健康保険に加入する方 | |

| 医療費の自己負担 | 3割負担(*1) | 3割負担(*1) |

| 高額医療費制度 | 〇 | 〇 |

| 出産育児一時金 | 1児につき42万円(*2) | 1児につき42万円(*2) |

| 保険料の負担 | 勤務先と労使折半 | 全額負担 |

| 子どもの保険料 | 負担なし | 負担あり |

| 傷病手当金 | 〇 | × |

| 出産手当金 | 〇 | × |

(*1)義務教育就学後から69歳まで

(*2)産科医療補償制度に加入している病院で出産した場合

国民年金は、勤務先で社会保険に加入している人であっても、自営業などの人であっても、「20歳以上60歳未満」の国民全員が加入するものです。

それに対して厚生年金は、勤務先で社会保険に加入している人のみが加入するもので、厚生年金に加入している人は、国民年金にも自動的に加入している、ということになります。

年金保険料は、国民年金のみに加入している人は全額自己負担、厚生年金に加入している人は会社が半額負担してくれる労使折半となり、厚生年金保険料として給与から天引きされます(国民年金の保険料も含まれる)。

将来受け取る年金は、国民年金のみに加入している人は「老齢基礎年金」、厚生年金に加入していたことが1ヵ月でもある人は「老齢基礎年金+老齢厚生年金」となります。老齢基礎年金の受給額は、満額の場合780,900円(令和3年4月から)となり、老齢厚生年金の受給額は、厚生年金に加入していた期間と報酬に応じて計算されます。

国民年金と厚生年金の比較

| 勤務先で厚生年金に加入する方 | 自営業など国民年金に加入する方 | |

| 保険料の負担 | 勤務先と労使折半 | 全額負担 |

| 将来受け取る老齢年金 | 老齢基礎年金✛老齢厚生年金 | 老齢基礎年金 |

また、年金には「遺族年金」と「障害年金」もあります。「遺族年金」とは、被保険者が亡くなったあと、のこされた遺族に支払われるものです。「障害年金」とは、被保険者が所定の障害認定を受けた場合に支払われるものです。

このように、利用できる公的な制度は状況によって異なります。現在、あるいは将来、自分や子どもがどのような保障を受けられるかを把握し、足りない部分をどうするかを考えていきましょう。

では、シングルマザーが保険に加入しようと考えたとき、どのような保険に入ればいいのでしょうか。公的な保障制度とあわせて、死亡保険、医療保険、がん保険それぞれについて選び方のポイントをご紹介します。

3-1:シングルマザーと遺族年金制度

シングルマザーが亡くなったとき、公的な遺族保障としてのこされた子どもたちが受け取れるものに、遺族年金があります。

死亡保険を考える前に、まずは遺族年金で「子どもが何歳まで、いくらくらい受け取れるのか」を考えていきましょう。

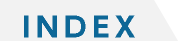

遺族年金には、遺族基礎年金と遺族厚生年金の2種類があります。シングルマザーの方が国民年金に加入していた場合には遺族基礎年金が支給され、勤務先で厚生年金に加入していた場合には、遺族基礎年金と遺族厚生年金があわせて支給されます。

シングルマザーが亡くなった場合に、子どもが受け取る遺族年金の種類

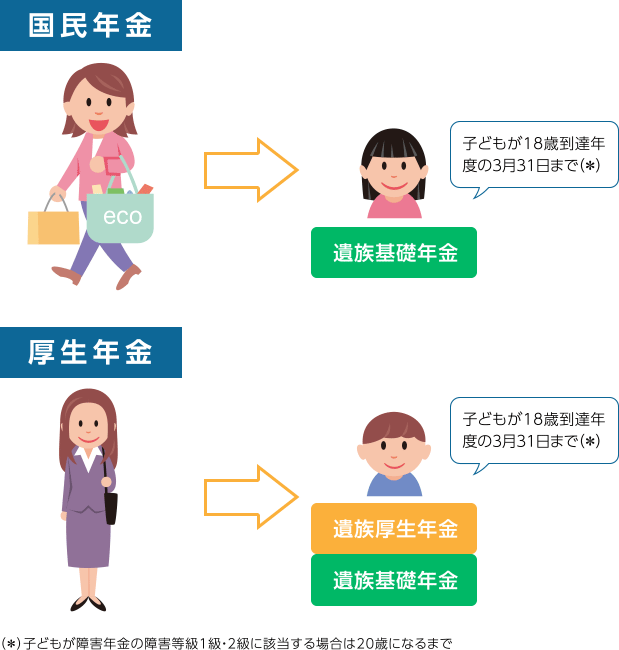

子どもが遺族年金を受け取れる期間は、18歳に到達する年度の3月31日まで(子どもが障害年金の障害等級1級または2級の場合は20歳未満)で、未婚であることが条件です。令和3年度の遺族基礎年金の給付額は、子どもがひとりの場合は、年額780,900円で、ふたり目の子どもがいれば224,700円を加算、第3子以降はひとり74,900円の加算になります。

子どもが3人いる場合の、遺族基礎年金の受給額の例(年額)

遺族厚生年金の支給額は、母親の生前の収入によって決まります。

また、遺族年金は、亡くなった月の前々月までの1年間に、年金保険料の滞納があると支給されません。子どもが遺族年金を確実に受け取れるよう、保険料は忘れずに納めましょう。先述しましたが、国民年金の免除期間は保険料を納めていたのと同じ扱いになりますので、保険料を納めるのが経済的に難しい場合は、免除申請を行っておくことが大切です。

死亡保険で備えておくべき金額を、「必要保障額」といいます。万が一のことがあった後、遺族が生きていくために必要なお金(遺族の支出)から、遺族が受け取ることのできるお金(遺族の収入)を引き、不足する金額を指します。

シングルマザーは、自分に万が一のことがあった場合、子どもを誰に見てもらうことになるかを事前に考えておき、そのうえで、貯蓄や遺族年金だけでは不足する子どもたちの生活費や教育費、あるいは自分自身の葬式代などを、死亡保険で用意しておくと安心です。

また、夫と死別してすでに夫の遺族基礎年金と遺族厚生年金を受給していたシングルマザーが亡くなった場合、子どもは遺族基礎年金と父親の分の遺族厚生年金を受給できます。もし母親も厚生年金に加入していた場合は、父の分と母の分、どちらかの遺族厚生年金を選択して受給することになります。

3-2:シングルマザーの死亡保険選びのポイント

万が一に備えて子どもたちのために死亡保険を考える場合、公的な遺族年金に加えて、どれくらい自分が備えることができるのか、頼れる親類はいるのか、そして子どもたちが進学した際の教育費はいくらかかるのかを考慮して、どれくらいの保障にするかを決める必要があります。

学校種別ごとの1年間の学習費総額

保護者が支出した教育費

(単位:円)

| 学校教育費 | 学校給食費 | 学校活動費 | 合計 | ||

|---|---|---|---|---|---|

| 幼稚園 | 公立 | 120,738 | 19,014 | 83,895 | 223,647 |

| 私立 | 331,378 | 30,880 | 165,658 | 527,916 | |

| 小学校 | 公立 | 63,102 | 43,728 | 214,451 | 321,281 |

| 私立 | 904,164 | 47,638 | 646,889 | 1,598,691 | |

| 中学校 | 公立 | 138,961 | 42,945 | 306,491 | 488,397 |

| 私立 | 1,071,438 | 3,731 | 331,264 | 1,406,433 | |

| 高校(全日制) | 公立 | 280,487 | - | 176,893 | 457,380 |

| 私立 | 719,051 | - | 250,860 | 969,911 | |

出典:文部科学省「平成30年度 子どもの学習費調査」

※調査対象 公立並びに私立の幼稚園、小学校、中学校及び高等学校(全日制)の幼児・児童・生徒

※子ども一人当たりの年間支出金額

※学校外活動費は、保護者が子どもの学校外活動のために支出した経費

大学納付金のめやす

(単位:円)

| ①初年度納付金 | ②2年目以降納付金 | 合計(①+②×3または5) | |

|---|---|---|---|

| 国立大 (4年間) |

817,800 | 535,800 | 2,425,200 |

| 公立大 (4年間) |

931,125 | 538,734 | 2,547,327 |

| 私立大文系 (4年間) |

1,172,582 | 944,320 | 4,005,542 |

| 私立大理系 (4年間) |

1,549,687 | 1,294,121 | 5,432,050 |

| 私立大医歯系 (6年間) |

4,803,378 | 3,730,295 | 23,454,853 |

出典:文部科学省

「令和元年度 私立大学等入学者に係る初年度学生納付金」

「国公立大学の授業料などの推移」

※2年目以降納付金は、授業料+施設設備費にて算出

上記の資料から計算すると、子どもひとりの教育費は、幼稚園(3年間)から高校までは公立に通い、大学で私立文系に通った場合は約944万円、また大学が私立大理系だった場合は約1,086万円ですので、およそ1,000万円程度は必要ということになります。私立学校に通う年数が多くなればなるほど、教育費は多くなります。

シングルマザーが死亡保険を検討する場合、

-

・遺族年金でいくらくらい受け取れるのか

-

・教育費はどれくらい用意する必要があるのか

-

・預貯金はいくらくらいあるのか

-

・子どもを誰に見てもらうことになるのか、その人の経済状況はどうなのか

-

・自分自身の葬儀費用について

といったことを考慮するとよいでしょう。

3-3:シングルマザーの医療保険・がん保険選びのポイント

シングルマザーが病気やケガを想定して備えておくべき、特に重要なポイントは「医療費」、「療養中の収入減少」、「療養中に子どものお世話を頼んだ場合の費用」の3つです。

日本は国民皆保険制度をとっているため、公的医療保険制度によって医療費は一定の自己負担で済み、現役世代であれば、窓口での負担は3割です。また自治体ごとに、ひとり親家庭への医療費の助成が用意されていることもあります。しかし、公的医療保険の適用外の治療を受けた場合の費用や、4人以下の少人数の病室を希望した場合の差額ベッド代などは全額自己負担しなくてはなりません。

入院や治療が長引いたり、働けなくなったりした場合は、収入が大幅に減少する可能性もあります。勤務先で健康保険に入っている方なら、傷病手当金により、月収のおよそ2/3を支給開始から最長1年6ヵ月間受け取れますが、パートやアルバイト、自営業、専業主婦の方などで国民健康保険に加入している場合には、そのような制度はありません。ご自身でしっかり備えておくことが大切になります。

医療費への備えとして、公的制度などでは不足するかもしれない部分を補う場合に検討されるのが、医療保険です。医療保険は、病気(がんを含む)やケガの治療のために入院したときに受け取れる入院給付金、手術したときに受け取れる手術給付金、入院後や入院前後の通院を保障する通院給付金などが主な保障となっています。

また、がん保険は対象となる病気ががんに限られているのが特徴です(がん以外の病気やケガなどを保障する特約などが付加されている場合を除きます。)。がん保険の保障は、「がん入院給付金」や「がん手術給付金」に加え、がんと診断された際に一時金を受け取れる「がん診断給付金」や、通院治療の際に受け取れる「がん通院給付金」、抗がん剤やホルモン剤、放射線治療など特定のがん治療に応じて受け取れる「がん治療給付金」などがあります。

※給付金の名称や内容、保障範囲は、保険会社や保険商品ごとに異なります

シングルマザーの方が病気やケガで働けなくなった場合は、治療にかかわる費用だけでなく、その間の子どもの生活費や子どもの面倒を見てもらうための費用についても検討する必要があります。

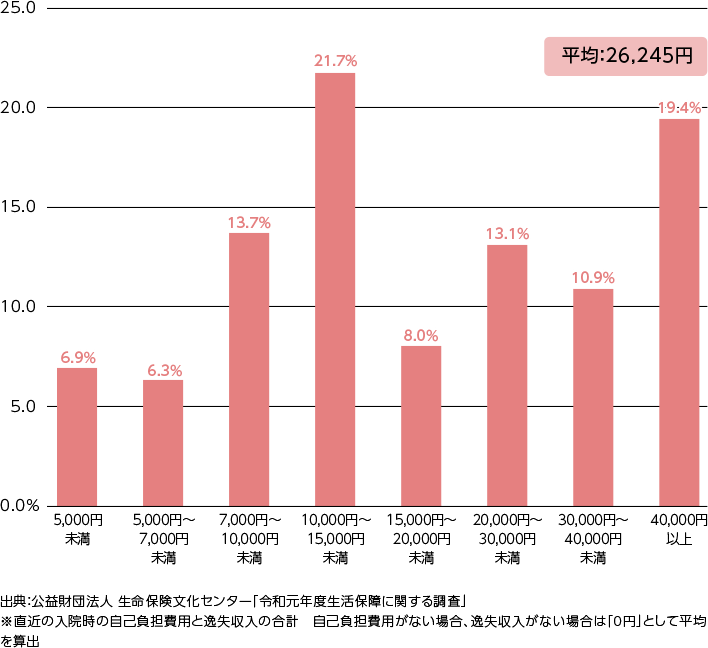

以下の表は、女性が入院したときの自己負担額と逸失収入(病気やケガのため得られなかった収入)の1日当たりの金額を調査したものです。

直近の入院時の1日あたりの自己負担費用と逸失収入の総額(女性)

この表から、1日当たり5千円未満の負担で済んでいる方がいる一方で、4万円以上を負担している方もいることがわかります。平均で約2万6千円とのデータから、このくらいの備えがあると安心なようにも思えますが、入院給付金の日額を2万円以上に設定すれば、保険料の負担が重くなってくるでしょう。

こうしたことを総合的に考えると、医療保険の入院給付金は一般的な日額5千円~1万円程度で検討し、さらに保障が必要と感じる場合には、女性特有の病気や三大疾病に対する保障を手厚くする、もしくは入院すると一時金が受け取れるタイプの医療保険にも加入する、といった方法が、保険料と保障内容のバランスの取れた保険になると考えられそうです。

医療保険の選び方については、以下のコラムが参考になりますので、ぜひご覧ください。

保険料を多く支払えば、その分大きな保障が得られます。ただ、それで生活が苦しくなってしまっては元も子もありません。必要な保障がなにかを見極めたうえで、過不足のない保険に加入することが重要です。

4-1:シングルマザー世帯の収入は?

それぞれの保険料を考える前に、シングルマザー世帯の収入状況を見てみましょう。

冒頭でもお伝えしましたが、厚生労働省が実施した「平成28年度全国ひとり親世帯等調査報告」によれば、母子世帯数は123.2万世帯、父子世帯数は18.7万世帯で、平均年間収入(母または父自身の収入)は母子世帯243万円、父子世帯420万円、世帯の平均年間収入は母子世帯 348万円、父子世帯573万円となっています。

「平成28年度全国ひとり親世帯等調査」概要

| 母子世帯 | 父子世帯 | ||

|---|---|---|---|

| 1.世帯数[推計値] | 123.2万世帯(123.8万世帯) | 18.7万世帯(22.3万世帯) | |

| 2.ひとり親世帯になった理由 | 離婚 79.5%(80.8%) 死別 8.0%(7.5%) |

離婚 75.6%(74.3%) 死別 19.0%(16.8%) |

|

| 3.就業状況 | 81.8%(80.6%) | 85.4%(91.3%) | |

| 就業者のうち 正規の職員・従業員 | 44.2%(39.4%) | 68.2%(67.2%) | |

| うち 自営業 | 3.4%(2.6%) | 18.2%(15.6%) | |

| うち パート・アルバイト等 | 43.8%(47.4%) | 6.4%(8.0%) | |

| 4.平均年間収入[母又は父自身の収入] | 243万円(223万円) | 420万円(380万円) | |

| 5.平均年間就労収入[母又は父自身の就労収入] | 200万円(181万円) | 398万円(360万円) | |

| 6.平均年間収入[同居親族を含む世帯全員の収入] | 348万円(291万円) | 573万円(455万円) | |

※( )内の値は、前回(平成23年度)調査結果を表している。

※「平均年間収入」及び「平均年間就労収入」は、平成27年の1年間の収入。

※ 集計結果の構成割合については、原則として、「不詳」となる回答(無記入や誤記入等)がある場合は、分母 となる総数に不詳数を含めて算出した値(比率)を表している。

平均年間就労収入で比べると、母子世帯は200万円で、父子世帯398万円の約半分しかなく、ひとり親家庭の中でも苦しい家計状況であることがわかります。また、働いている人のうち父子世帯の68.2%が正社員なのに対し、母子世帯の正社員率は44.2%と低く、パート・アルバイトで働く方の比率が多いことが、収入に差が生じる理由として考えられます。

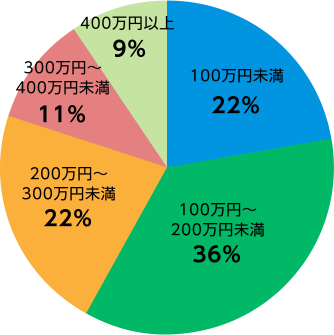

母子世帯の収入をもう少し詳しく見ていきましょう。

母子世帯の母の年間就労収入の構成割合

出典:厚生労働省「平成28年度全国ひとり親世帯等調査」

この円グラフはシングルマザーの年間収入を金額別の割合で示したものですが、100万円~200万円未満の人が36%と一番多く、100万円未満の人と合わせると6割弱にもなります。

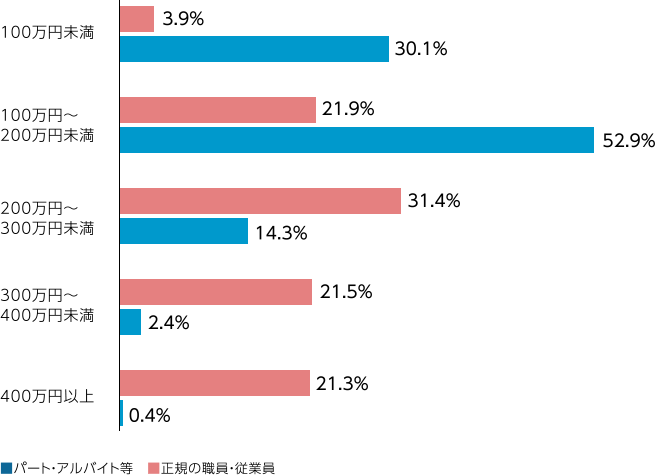

母子世帯における母の勤務状況別年間就労収入の構成割合

出典:厚生労働省「平成28年度全国ひとり親世帯等調査」

このグラフからは、シングルマザーの場合、正規の職員・従業員では200万円~300万円未満の収入を得ている人が一番多いのに対し、パート・アルバイトでは100万円~200万円未満の人が一番多く、100万円未満の人を加えると8割以上にもなります。

ただ、正規の職員・従業員とパート・アルバイトでの違いはあるものの、いずれにしてもシングルマザーの収入は決して多いとは言えないのが現実です。

こうしたデータから、シングルマザーの収入だけで、病気やケガ、万が一のときの備えを準備するのは難しい可能性が高い、という事実が見えてきます。

ここからは、シングルマザー世帯の具体的な保険の選び方を見ていきましょう。

4-2:シングルマザーの保険料を安く抑えるポイント

それでは、子どものために必要な保障を確保しつつ、保険料を少しでも抑えるにはどうしたらいいのでしょうか。ポイントをまとめてみました。

1 死亡保険

死亡保険を考える場合、まずは

-

・今後必要な支出(子どもの生活費・教育費、自分自身の葬儀費用など)はいくらになるのか

-

・自分が亡くなった後、子どもはいくらくらいの保障(収入)を得られるのか(遺族年金、貯蓄など)

の2点を把握しておく必要があります。

必要な支出から子どもの収入や蓄えを差し引いた金額が、「死亡保険で準備しておくべき金額」ということになります。

次に、

-

・保障が必要な期間はあとどれくらいなのか

を考えましょう。

仮に今、現在、万が一のことが起きた場合に死亡保険で残しておくべき金額が1,000万円だったとしても、この先何十年後に万が一のことが発生した場合にも1,000万円が必要なわけではありません。子どもがひとり立ちすれば、教育資金や子どもの生活費を死亡保険で用意する必要はなくなります。

死亡保険には、保障が一生涯続く「終身保険」と、保障される期間が決まっている「定期保険」があり、同じ保険金額であれば「定期保険」の方が保険料は安くなります。保険料を少しでも抑え、子どもが自立するまでの期間にしっかりとした保障を持ちたいと考えるのであれば、「定期保険」を選択するとよいでしょう。

また、終身保険の保険料を支払う余裕のある方や、そこまで高額な保障は求めていないけれど、お葬式代などは死亡保険で確実に用意したいと考える方は、「終身保険」を選択するとよいでしょう。

2 医療保険

医療保険も死亡保険と同様、一生涯保障される「医療保険(終身型)」と、保障される期間の決まっている「医療保険(定期型)」があります。同じ保障内容であれば定期型の医療保険の方が保険料は安くなるのですが、ここで注意が必要なのが病気のリスクです。

死亡保険であれば、年数が経過して子どもが成長するほど必要保障額(=必要な死亡保険金額)は少なくなっていきますが、病気に関してはその逆で、年齢が上がるほどリスクが高まっていきます。まずは一定の期間までの保障を得たいという強い希望があれば定期型医療保険を選択し、生涯にわたって病気やケガに備えておきたいという希望があれば、終身型の医療保険を選択するとよいでしょう。

シングルマザーの家庭であれば、まず死亡保険と医療保険を考え、それ以外のがん保険や学資保険などは、家計と必要性のバランスをとって考えていくのがポイントになります。

万が一に備えておくことは、シングルマザーであってもそうでなくても同じことです。保険を選ぶときに、何を重要視するのかがポイントになります。

注意しなければいけないのは、学資保険を途中で解約することになった場合など、支払った保険料の総額よりも少ない金額しか受け取れないことがある点です。子どものためにたくさんお金を用意してあげたい、と思う気持ちもあるでしょうが、「無理なく払い続けることができる保険料水準」にすることが大切です。

-

死亡保険は、のこされた子どもが自立するまでの生活費や教育費がどれくらい必要か、そして遺族年金などでどれくらい保障を受けられるのかを計算して考える。

-

子どもの学費を考えるのなら、学資保険も選択肢のひとつ。ただし、途中で解約した場合などには、支払った保険料よりも受け取れるお金の方が少なくなる場合もあるので、「払い続けられる」保険料に設定することが重要。

-

「医療保険(定期型)」の方が、「医療保険(終身型)」よりも保険料を安く抑えることができる。ただし、年齢が上がるとともに病気のリスクは増加するので、どのような保障をいつまで準備しておきたいかをよく検討することが大切

自分と子どもにとって必要な保障を検討し、保険を上手に活用することで、子どもと過ごす毎日を安心なものにしていきましょう。

監修者プロフィール

柳澤美由紀

長崎県出身。関西大学社会学部にて産業心理学を専攻。「専門知識と真心で、日本の家計を元気にする」を使命に活動するファイナンシャル・プランナー(CFP®1級FP技能士)。ライフプラン、家計の見直し等の個人コンサルティングを中心に、労働組合を中心にライフプランセミナー等の講演活動も行っている。相談件数は800件以上。著書は「親と子の夢をかなえる!〝私立″を目指す家庭の教育資金の育て方」(近代セールス社)など多数。

家計の窓口:https://kakeinomadoguchi.com/

- ※税制上・社会保険制度の取扱いは、このページの最終更新日時点の税制・社会保険制度に基づくもので、すべての情報を網羅するものではありません。将来的に税制の変更により計算方法・税率などが、また、社会保険制度が変わる場合もありますのでご注意ください。なお、個別の税務取扱いについては所轄の税務署または税理士などに、社会保険制度の個別の取扱いについては年金事務所または社会保険労務士などにご確認のうえ、ご自身の責任においてご判断ください。

生命保険を学ぶ

- 治療が月をまたぐ場合の医療費

- 家族の医療費は合算できる?

- 傷病手当金とはどんな制度?

- 退職後も、傷病手当金は受給できるの?

- 持病がある方も入りやすい保険があるの? ~糖尿病などが気になる方の保険選び~

- 認知症保険とは?基礎知識から加入のポイントまで詳しく解説!

- 保険料が安いかだけを重視してない?自分に必要な保障とあわせて考えよう

- 70代・80代の保険選び 本当に保険は必要?加入できる保険はある?

- 50代・60代は保険を見直そう!死亡保険・医療保険・がん保険別のポイント

- 40代におすすめの保険の選び方 死亡保険・医療保険・がん保険別にご紹介

- 30代の保険の選び方とは?男女×ライフスタイル別の具体例も解説

- 20代に保険は必要?男女別の平均保険料や独身・既婚別などおすすめの選び方をご紹介

- 専業主婦(主夫)に保険は必要?適当な保障の内容や金額は?

- 貯蓄型保険vs掛け捨て型保険!メリット・デメリットを徹底比較

- シングルマザーの保険選び 公的な助成制度や保険選びのコツもご紹介

- 定期保険vs終身保険、どちらの死亡保険を選ぶ?しくみや解約返戻金の違いを解説

- がん保険の診断給付金(一時金)は必要? 最適な金額はいくら?

- がん保険は病気でも入れる?告知は必要?

- 入院費用ってどれくらい?自己負担額は? 気になる相場を調べてみよう

- 生命保険料はいくらが相場?月額平均を複数のデータから徹底検証

- がん保険は必要? 不要? 納得して選択するための基本を解説

- 医療保険は必要? 不要? 加入の必要性をわかりやすく解説!

- ネット保険のメリットを対面販売と比較して考える

- 公的医療保険とはどんな制度?ポイントを知っておこう!

- 公的年金とはどんな制度?老齢・障害・遺族年金を徹底解説!

- 保険料と医療費は控除できる!知っておきたい控除のしくみ

- 保険のことがよく分かるコラム

- 生命保険の仕組み

- 必要保障額の考え方

- 生命保険用語辞典