「公的医療保険」とは、私たちやその家族が、病気やケガをしたときに医療費の一部を公的な機関が負担する制度のこと。日本では「国民皆保険」といって、すべての人が何らかの公的医療保険に加入していますが、その種類によって保障内容に若干の差があります。

高額療養費制度や出産にまつわる手当、傷病手当金などは民間の「医療保険」や「がん保険」への加入を検討する際にも大切なポイントとなります。ここでは、公的医療保険とはどんなものかをわかりやすくご紹介します。

公的医療保険は、病気やケガをしたときに医療費の一部が負担軽減される重要な制度です。職業や勤務先によっていくつかの種類があり、保障内容もいくつか異なる点があります。代表的なものには、自営業者などが対象の「国民健康保険」と、民間企業に勤める会社員などを対象にした社会保険の「健康保険」があります。その他にも、公務員が入る共済組合や船員を対象とした船員保険などがあります。まずは「国民健康保険」と「健康保険(社会保険)」、高齢者が加入する「後期高齢者医療制度」についてまとめてみました。

国民健康保険と健康保険(社会保険)の比較

| 保険の種類 | 国民健康保険 | 健康保険(社会保険) |

|---|---|---|

| 加入対象者 | 自営業者やフリーターなど | 会社員など |

|

|

※イラストはイメージです

1-1:国民健康保険のしくみ

「国民健康保険」は、平成30年4月から、都道府県が市区町村とともに運営を担っています。

国民健康保険に加入する必要があるのは、自営業者とその家族、農業従事者、年金生活者、無職の方、長期在留する外国人などです。また、国民健康保険に加入していた方が生活保護を受給することになった場合は、国民健康保険から脱退することになります。

健康保険(社会保険)や共済保険では、被保険者(加入者本人)に扶養されている家族は被扶養者という位置づけになります。しかし、国民健康保険では加入者一人ひとりが被保険者となり、扶養という考え方はありません。

国民健康保険料の計算方法

国民健康保険料は世帯ごとに、「前年の1月~12月の所得」「加入者数」「年齢」をもとに計算されます。また、医療分・後期高齢者支援金等分・介護納付金分(40歳以上65歳未満の方のみ)の3つで構成されており、それぞれ所得に応じて決まる所得割額と、加入者が均等に負担する均等割額の合計によって算出されます。なお、自治体によっては、所得割額、均等割額のほか、世帯ごとに負担する平等割、固定資産に応じて決まる資産割もあります。

これらの保険料は住民票の世帯ごとに計算され、世帯主本人が国民健康保険の加入者でなくても、世帯の中に国民健康保険の加入者がいれば世帯主が納付義務者となり、世帯全員分の保険料を納めることになります。

計算方法は各自治体によって異なるため、自治体によっては公式ウェブサイトなどで簡易自動計算のページを公開していますので、気になる方はお住まいの自治体のウェブサイトを見てみるとよいでしょう。

1-2:健康保険(社会保険)のしくみ

「国民健康保険」は市区町村と都道府県が運営しているのに対し、「健康保険(社会保険)」を運営する保険者は全国健康保険協会や企業が設立した健康保険組合です。

全国健康保険協会が運営する健康保険を「協会けんぽ」と呼び、企業の健康保険組合が運営する組合管掌健康保険は「組合健保」と呼ばれます。一般的に「協会けんぽ」は中小企業の従業員の加入が多く、「組合健保」に加入しているのは大企業やグループ企業の従業員が多いのが特徴です。

健康保険(社会保険)の加入対象者となるのは、民間企業ではたらく会社員など、勤務先の社会保険に加入している人です。正社員だけでなく、パートタイムやアルバイトなどの短時間勤務の方でも、労働時間などの要件を満たせば、社会保険に加入することになります。

健康保険(社会保険)の保険料計算方法

保険料は、本人の標準報酬月額(4月~6月の給料の平均)をもとに算出されます。標準報酬月額には基本給のほか通勤手当、残業手当、住宅手当なども含まれます。

国民健康保険の場合は、保険料は被保険者が全額負担しますが、健康保険(社会保険)の場合は会社と被保険者が折半して負担する「労使折半」となります。

国民健康保険は、家族であっても加入者一人ひとりが被保険者となりますが、健康保険(社会保険)では、本人である被保険者と同一生計の配偶者や親、子どもを扶養家族に入れることができます。そして扶養家族の有無や人数によって保険料が変わることはありません。

健康保険(社会保険)の特徴

健康保険(社会保険)には、国民健康保険にはない制度上の特徴もあります。出産のため会社を休んだときは出産手当金が給付されるほか、病気やケガで3日以上連続して会社を休んだときには、4日目から最長1年6ヵ月間(休職した期間の通算)傷病手当金を受け取ることができます。

退職した場合

会社を退職した場合は、退職手続きの一つとして会社に健康保険証を返却して、健康保険(社会保険)の資格喪失手続きを行います。その後は国民健康保険もしくは家族の健康保険の扶養に入ることになりますが、これまで加入していた健康保険(社会保険)を「任意継続」することも可能です。

任意継続を行うには、2つの要件があります。

- (1) 任意継続する保険の加入歴が、退職するときに2カ月以上あること

- (2) 資格喪失日(退職日の翌日等)から20日以内に手続きが必要

また、

- ・任意継続できるのは「最長2年間」と期限がある

- ・途中で国民健康保険や家族の健康保険(社会保険)の扶養に入ることはできない

という注意点もあります。

給与や家族の状況によっては、国民健康保険や家族の健康保険(社会保険)に入った方が、保険料を安く抑えられる場合があります。任意継続を行う保険運営者や、各市区町村の国民健康保険担当者に保険料の試算をしてもらうこともできるので、相談してみるのもひとつの方法です。

1-3:国民健康保険と健康保険(社会保険)で共通していること

「国民健康保険」と「健康保険(社会保険)」で、共通している部分ももちろんあります。それは、誰もが公的医療保障を受けることができる特長ともいえるでしょう。その特長をご紹介します。

① 医療費の自己負担割合

まず、医療機関を受診した際に窓口で支払う医療費の自己負担についてです。6歳(義務教育就学後)以上69歳以下の方は3割、70歳以上74歳以下の方は2割(70歳以上であっても現役並み所得者は3割)、未就学児の場合は2割負担となっています。ただし、市区町村などの自治体ごとに乳幼児医療費助成制度があり、子どもの医療費の全部または一部が助成されます。

なお、業務中のケガや病気などで労災保険が適用された場合、治療に関する費用はすべて労災保険から医療機関に支払われますので、後述する高額医療費制度も含めて国民健康保険や健康保険の給付対象外となります。

② 高額療養費制度

次に、医療費の家計負担が重くならないよう、医療機関や薬局の窓口で支払う医療費が1ヵ月(毎月1日~末日まで)の上限額を超えた場合、その超えた額を支給する「高額療養費制度」があります。上限額は、年齢や所得に応じて定められています。これは後半に詳細を説明します。

③ 出産育児一時金

さらに子どもが生まれたときは、申請すると「出産育児一時金」として1児につき原則として50万円が支給されます。こちらも後半に詳細を説明します。

④ 介護保険制度

少子高齢化や核家族化の進行にともなって、介護を必要とする人を家族だけで支えることが困難になってきたことから、要介護者を社会全体で支え合うことを目的として「介護保険制度」が設けられました。

公的介護保険は40歳以上の人が被保険者となりますが、65歳以上の「第1号被保険者」と40歳以上65歳未満の「第2号被保険者」に分けられます。第1号被保険者の保険料は市区町村に納めますが、第2号被保険者はそれぞれが加入している健康保険料とあわせて納めることになります。

第1号被保険者が介護サービスを受けられるのは、要介護認定または要支援認定を受けたときで原因は問われません。加齢に伴う特定の疾病が原因で認定を受けたときには、第2号被保険者も介護サービスを受けることができます。

介護保険の被保険者

| 第 1 号被保険者 | 第 2 号被保険者 | |

| 対象者 | 65歳以上の方 | 40歳以上65歳未満の方(*1) |

|---|---|---|

| 受給要件 | 要介護・要支援状態 | 要介護(要支援)状態が、老化に起因する疾病(特定疾病*2)による場合に限定。 |

| 保険料の支払い | 市区町村へ支払い (基本は年金からの天引き) |

公的医療保険料と同時に支払い |

| 支払い開始 | 65歳になった月から | 40歳になった月から |

*1:40歳になれば自動的に資格を取得し、65歳になるときに自動的に第1号被保険者へ切り替わる

*2:特定疾病とはがん(末期)、関節リウマチなど特定された16種類の疾病のこと

1-4:後期高齢者医療制度のしくみ

「後期高齢者医療制度」も公的医療保険制度のひとつで、高齢世代の医療費の負担を軽減するためのしくみです。

75歳以上(および65歳以上で一定の障害のある方を含む)の後期高齢者が対象となり、保険料は年金から天引きで納められます。保険料は後期高齢者医療広域連合が決定し、2年ごとに保険料率が改定されます。医療機関での自己負担の割合は所得によって異なり、令和4年12月現在の制度では、一般世帯は1割、一定以上所得のある方は2割(*1)、現役並み所得の世帯は3割になります。

(*1)令和4年10月1日より、75歳以上の方で一定以上の所得「課税所得が28万円以上、年金収入+その他の合計所得金額(*2)」が単身世帯の場合合計200万円以上、複数世帯の場合合計320万円以上ある方の医療費の自己負担割合が2割になっております。(現役並み所得者の自己負担は3割のまま変わりません)。

(*2)「その他の合計所得金額」とは、事業収入や給与収入等から、必要経費や給与所得控除等を差し引いた後の金額のことです。

75歳以上の医療費自己負担割合

| 年金収入+ その他の合計所得金額 |

自己負担割合 (2022年9月末まで) |

自己負担割合 (2022年10月1日以後) |

| 200万円未満 (世帯内に後期高齢者が2人以上の場合は320万円未満) |

1割 | 1割 |

| 200万円以上383万円未満 (世帯内に後期高齢者が2人以上の場合は320万円以上520万円未満) |

1割 | 2割 |

| 383万円以上 ※現役並み所得者 (世帯内に後期高齢者が2人以上の場合は520万円以上) |

3割 | 3割 |

(出典)厚生労働省「後期高齢者の窓口負担割合の見直しについて」をもとに作成

https://www.mhlw.go.jp/content/000720039.pdf

1-5:保険の種類による違いを理解しておこう

公的医療保険制度は国が定めたもので、誰もがいずれかの公的医療保険に加入する決まりとなっています。しかし、勤務先や年齢によって加入する保険が異なります。現在加入している保険はもちろん、今後仕事が変わったり、年齢が上がるタイミングで、どのように内容が変わるのかについて理解しておきましょう。

国民健康保険と健康保険(社会保険)の比較

| 保険の種類 | 国民健康保険 | 健康保険(社会保険) |

| 治療費の自己負担 | 未就学児 2割 | |

|---|---|---|

| 6歳以上(義務教育就学後)69歳以下 3割 | ||

| 70歳以上74歳以下 2割 | ||

| 高額療養費 | ○ | |

| 出産育児一時金 | ○ | |

| 傷病手当金 | ×(*) | ○ |

| 出産手当金 | × | ○ |

(*)市区町村によっては条例により、国民健康保険の加入者が新型コロナウイルス感染症に感染、または発熱等の症状があり感染が疑われる被用者に傷病手当金を支給する場合があります。

高額療養費制度は、医療機関や薬局の窓口で支払った額が1ヵ月(毎月1日~末日まで)で上限額を超えた場合に、その超えた金額を支給する制度です。月々の上限額は、年齢や所得によって異なります。対象となるのは、公的医療保険制度が適用される範囲の医療費になります。負担能力を考慮しているため、高齢者と若者では負担額が異なります。

2-1:高額療養費制度の上限額はどうやって決まる?

高額療養費の上限額は、まず69歳以下の人と70歳以上の人とで計算方法が異なります。次に年収・所得によって上限額が算出されます。70歳以上の人については、平成30年8月の改正により自己負担額が変更になりました。

69歳以下の方の上限額

| 適用区分 | ひと月の上限額(世帯ごと) | |

| ア | 年収約1,160万円~ 健保:標報83万円以上 国保:旧ただし書き所得901万円超 |

252,600円+ (医療費−842,000円)×1% |

|---|---|---|

| イ | 年収約770~約1,160万円 健保:標報53万~79万円 国保:旧ただし書き所得600万~901万円 |

167,400円+ (医療費−558,000円)×1% |

| ウ | 年収約370~約770万円 健保:標報28万~50万円 国保:旧ただし書き所得210万~600万円 |

80,100円+ (医療費−267,000円)×1% |

| エ | ~年収約370万円 健保:標報26万円以下 国保:旧ただし書き所得210万円以下 |

57,600円 |

| オ | 住民税非課税者 | 35,400円 |

※1つの医療機関等での自己負担(院外処方代を含む)では上限額を超えないときでも、同じ月の別の医療機関等での自己負担(69歳以下の場合は21,000円以上であることが必要)を合算することができます。この合算額が上限額を超えれば、高額療養費の支給対象となります。

70歳以上の方の上限額(平成30年8月診療分から)

| 適用区分 | ひと月の上限額 | ||

| 外来(個人ごと) | (世帯ごと) | ||

| 現役並み | 年収約1,160万円~ 標報83万円以上/ 課税所得690万円以上 |

252,600円+ (医療費−842,000円)×1% |

|

|---|---|---|---|

| 年収約770~約1,160万円 標報53万円以上/ 課税所得380万円以上 |

167,400円+ (医療費−558,000円)×1% |

||

| 年収約370~約770万円 標報28万円以上/ 課税所得145万円以上 |

80,100円+ (医療費−267,000円)×1% |

||

| 一般 | 年収156万円~約370万円 標報26万円以下/ 課税所得145万円未満等 |

18,000円 (年144,000円) |

57,600円 |

| 住民税 非課税等 |

Ⅱ住民税非課税世帯(Ⅰ以外の方) | 8,000円 | 24,600円 |

| Ⅰ住民税非課税世帯(年収80万円以下など) | 15,000円 | ||

※1つの医療機関等での自己負担(院外処方代を含む)では上限額を超えないときでも、同じ月の別の医療機関等での自己負担を合算することができます。この合算額が上限額を超えれば、高額療養費の支給対象となります。

2-2:さらに負担を軽減するしくみがあります

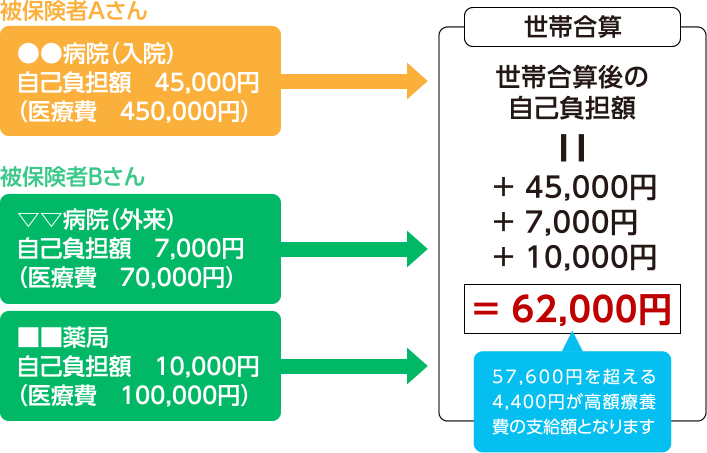

高額療養費制度には、同じ世帯であれば複数件の医療費でも合算して請求することができる「世帯合算」のほか、上限額を超えた月が過去12ヵ月で3回以上ある場合に、4回目以降は上限額が引き下げられる「多数回該当」という負担軽減のしくみがあります。

① 世帯合算

1人1回分の窓口負担では上限額を超えない場合でも、複数回受診した支払い額や、同じ公的医療保険に加入している同世帯の人が支払った自己負担額を1ヵ月単位で合算することができます。その合算額が一定額を超えたときは、超えた分が高額療養費として支給されます。

※69歳以下の人の受診については、21,000円以上の自己負担のみ合算されます。

75歳以上(一般区分)のAさんとBさんが同じ世帯にいる例

② 多数回該当

過去12ヵ月以内に3回以上上限額に達した場合は、4回目から「多数回」に該当し、上限額が下がります。

70歳以上の方の場合(平成30年8月以降の診療分)

| 所得区分 | 本来の負担の上限額 |  |

多数回該当の上限額 |

| 年収約1,160万円~の方 | 252,600円+ (医療費−842,000円)×1% |

140,100円 | |

| 年収約770万円~約1,160万円の方 | 167,400円+ (医療費−558,000円)×1% |

93,000円 | |

| 年収370万円~約770万円の方 | 80,100円+ (医療費−267,000円)×1% |

44,400円 | |

| ~年収約370万円 | 57,600円 | 44,400円 |

※「住民税非課税」の区分の方については、多数回該当の適用はありません。

69歳以下の方の場合

| 所得区分 | 本来の負担の上限額 |  |

多数回該当の上限額 |

| 年収約1,160万円~の方 | 252,600円+ (医療費−842,000円)×1% |

140,100円 | |

| 年収約770万円~約1,160万円の方 | 167,400円+ (医療費−558,000円)×1% |

93,000円 | |

| 年収370万円~約770万円の方 | 80,100円+ (医療費−267,000円)×1% |

44,400円 | |

| ~年収約370万円 | 57,600円 | 44,400円 | |

| 住民税非課税者 | 35,400円 | 24,600円 |

2-3:高額療養費を受け取るには?

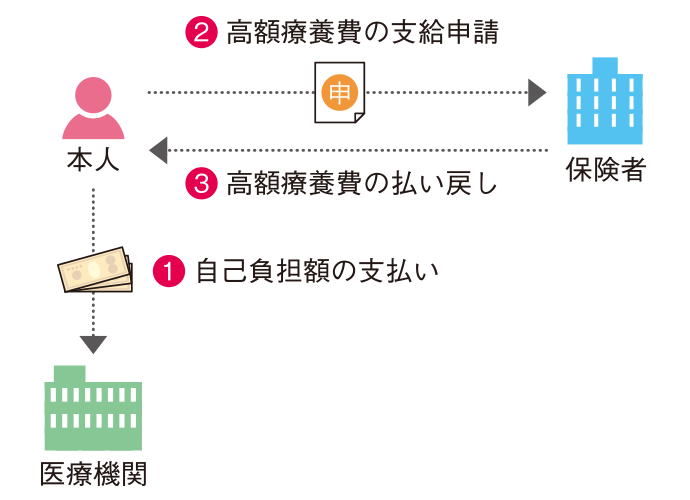

高額療養費制度を利用するには、後からに申請して受け取る方法と、事前に申請しておき窓口での支払いを抑える方法の2種類があります。どちらを利用した場合でも、最終的な自己負担額は同じになります。

① 後から払い戻しを受ける場合

医療機関等の窓口で医療費の自己負担分をいったん支払い、後日保険者(*)に申請して、払い戻しを受けます。

(*)健康保険組合、協会けんぽの都道御府県支部、市町村国保、後期高齢者医療制度、共済組合など

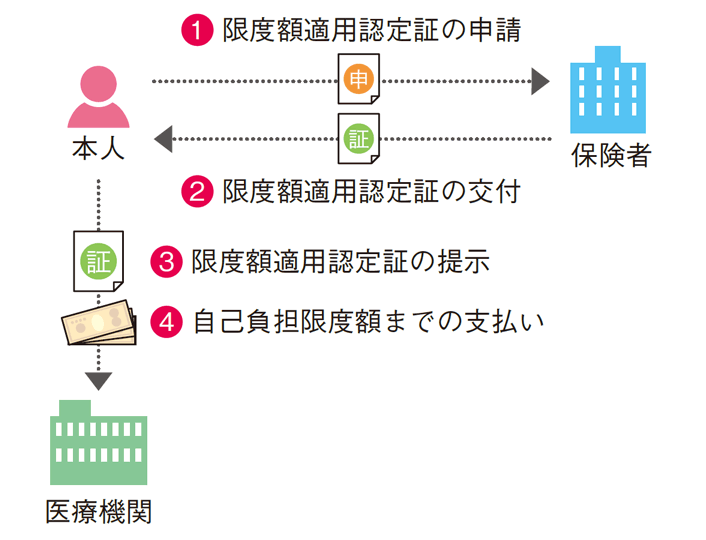

② 事前に申請手続きする場合(限度額適用認定証)

事前に保険者に「限度額適用認定証」を申請する方法です。外来・入院にかかわらず利用することができ、窓口での支払いを自己負担限度額に抑えることができます。高額な医療費が予想されるときはもちろん、自己負担限度額を超えるかどうかわからない場合でも申請ができます。

※マイナンバーカードを健康保険証として使用する場合(マイナ保険証)は、医療機関などで自動的に自己負担限度額が適用されるため。限度額適用認定証の交付を申請する必要はありません。

2-4:高額療養費制度でカバーできない部分はどうする?

高額な医療費はだれにとっても心配なものですが、高額療養費制度によって、一定限度の医療費の負担で済むことがわかりました。でも、高額療養費制度でカバーできない対象外のものがあります。自分がどこまで保障を必要とするかを考えた上で、民間の医療保険などを検討するのもひとつの方法です。

こんな費用は高額療養費の対象になりません

- 美容整形などの審美目的の治療費

- 先進医療や自由診療など公的医療保険適用外の治療費

- 入院時の差額ベッド代や食事代

- 通院や入院時の交通費

妊娠・出産により「新たな命」を授かることは、とてもすばらしいことです。分娩に関わる費用は公的医療保険の適用外ではありますが、妊娠・出産時の費用をサポートする「出産育児一時金」「出産手当金」などの制度があります。ここでは、公的医療保険における妊娠・出産についての制度をわかりやすくまとめました。

3-1:出産育児一時金のしくみ

赤ちゃんが生まれたときは1児につき50万円※1が出産育児一時金として支給されます。健康保険(社会保険)の場合、健康保険組合によっては独自の給付(付加給付)を上積みしているところもあります。産科医療補償制度(*)に加入していない医療機関等で出産した場合は48.8万円となります。妊娠4ヵ月(85日)以上での出産であれば、早産や死産、流産、人工妊娠中絶でも支給対象となります。

(*)産科医療補償制度とは、分娩をしたときに、なんらかの理由で赤ちゃんが重度の脳性麻痺となってしまった場合、赤ちゃんが速やかに補償を受けられる制度です。審査にあたっては詳細な基準がありますが、認定された場合は準備一時金600万円と補償分割金2,400万円(年間120万円を20回給付)、総額3,000万円が補償金として支払われます。出産育児一時金のうち、1万2千円※2がその掛金。そのため、産科医療補償制度に加入していない医療機関で出産した場合の出産育児一時金の支払い額は、50万円から1万2千円を差し引いた48.8万円になります。

2023年7月時点で、国内の分娩施設の99.9%が産科医療補償制度に加入しています。

※1:妊娠週数22週以降に出産した場合。また、令和5年3月31日以前の出産は42万円(産科医療補償制度に加入していない医療機関等で出産した場合は40.8万円)になります。

※2:2022年1月1日以降に出生されたお子さまの場合、かつ産科医療補償制度専用Webシステムを利用する場合。その他の場合は、公益財団法人日本医療機能評価機構ホームページ「産科医療補償制度」を参照ください。

受け取り方法

出産育児一時金の受け取り方法は3パターンあります。

① 直接支払制度

出産を行う医療機関で前もって手続きをすることで、出産費用の支払いが50万円を上回った金額のみになる制度です。出産育児一時金は、健康保険組合などから直接医療機関に支払われます。たとえば、出産費用が53万円かかった場合、支払いは差額の3万円のみ。もし出産費用が48万円だった場合、加入している健康保険に申請して、差額の2万円を受け取ることができます。ただし、直接支払制度が利用できない医療機関もあるので、前もって確認しておくと安心です。

② 受取代理制度

出産する医療機関を、前もって出産一時金の受け取り代理人に申請する制度です。直接支払制度との違いは、事前手続きの内容。受取代理制度は、出産予定日の2ヵ月前以降に加入している健康保険に申請が必要です。出産費用が53万円の場合は窓口での支払いが3万円、48万円の場合は加入している健康保険に申請して差額を受け取る、というのは「直接支払制度」と同じになります。

③ 産後申請方式

いったん医療機関等へ出産費用を支払ったあと、出産育児一時金の申請を行い、後日受け取る方法です。

退職して出産する場合

企業で働いていた女性が退職して出産する場合、出産育児一時金をどこから受け取るのでしょうか?

① 夫の健康保険(社会保険)の扶養となった場合

夫の勤務先で加入している健康保険(社会保険)に申請し、出産育児一時金と同額の「家族出産育児一時金」を受け取ります。

② 国民健康保険に加入した場合

退職後に自分で国民健康保険に加入した場合は、国民健康保険へ申請し、受け取ります。

③ 退職した会社の健康保険(社会保険)を使う場合

条件を満たせば、退職前に加入していた健康保険から出産育児一時金を受け取ることができます。その条件は、「出産時に妊娠4ヵ月以上であること」「退職日までに継続して1年以上健康保険(社会保険)に加入していること」「退職日から6ヵ月以内の出産であること」です。

ただし、重複しての受け取りはできません。出産後2年以内であれば申請できますが、それ以降は申請不可になります。

3-2:出産手当金(産休手当)のしくみ

健康保険(社会保険)に加入している女性が出産のために産前産後の休暇(産休)を取得した場合、一般的に給与の支払いはありません。その期間の経済的なサポートをするために支給されるのが出産手当金です。

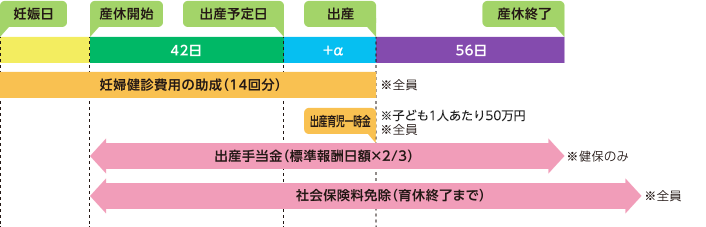

出産日(実際の出産が予定日後のときは出産予定日)以前42日前(双子など多胎妊娠の場合は98日)から出産の翌日以後56日目までの範囲内で、会社を休み給与の支出がなかった期間を対象として出産手当金が支給されます。出産が予定日より遅れた場合、その遅れた期間についても出産手当金が支給されます。

なお、国民健康保険にはこの制度はなく、専業主婦など家族の健康保険(社会保険)の扶養に入っている方も支給は受けられません。

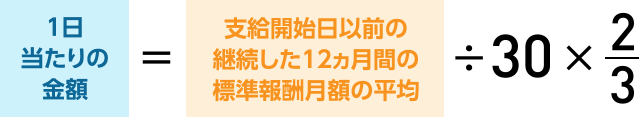

出産手当金の計算方法は以下のとおりです。およそ、はたらいていたときの給与の3分の2が支払われることになります。

また、転職などで健康保険(社会保険)に加入して12ヵ月に満たない場合は、「支払開始日の属する月以前の継続した各月の報酬月額の平均額」か「30万円(*)(当該年度の前年度9月30日における全被保険者の同月の標準報酬月額を平均した額)」をくらべて、少ない額を使用して計算します。

(*)支給開始日が平成31年4月1日以後の方。支給開始日が平成 31年3月31日までの方は、28万円となります。

出産手当金は、だいたい出産日の2ヵ月半~4ヵ月後に支払われるのが一般的です。しかし、産前・産後など複数に分けて申請することもできますので、希望する場合は産休に入る前に会社へ相談しておきましょう。

3-3:出産する女性を応援する制度がある

このほかにも子どもを産む女性を応援する制度があります。そのひとつが妊婦健診費用の助成です。市区町村によって金額は異なりますが、14回分の健診費用の一部が助成されることが多いようです。また、産前42日(多胎妊娠の場合は98日)、産後56日の産前産後休業期間や子どもが3歳になるまでの育児休業期間のうち、会社を休んだ期間については、社会保険料(健康保険料・厚生年金保険料)が免除されます。

3-4:出産育児一時金と出産手当金(産休手当)まとめ

出産する女性を応援する、大切な制度である出産育児一時金と出産手当金。加入している健康保険や、家族の状況によって利用できる制度は変化します。自分がどれに当てはまるかをよく確認し、制度を利用していきましょう。

出産に関する各制度

※2019年4月1日より、2019年2月1日以降に出産する、国民年金の第一号被保険者の女性の国民年金保険料も免除されるようになりました。免除期間は「出産予定日または出産日が属する月の前月から4ヵ月間」の産前産後期間です。

病気やケガで会社を休むことになり、お給料をもらえない場合の生活を保障するために支給されるのが傷病手当金です。

4-1:傷病手当金を受給するための条件は?

傷病手当金を受給するためには、次の(1)から(4)の条件をすべて満たす必要があります。

- (1) 業務外の事由による病気やケガの療養のための休業であること

※「勤務中や通勤中のケガ」や「業務に関する病気」の場合、労災から補償を受けるため傷病手当金の支給は対象外になります。 - (2) 仕事に就くことができないこと

※仕事に就くことができない、という医師の診断が必要です。 - (3) 連続する3日間を含み4日以上仕事に就けなかったこと

- (4) 休業した期間について給与の支払いがないこと

※給与の一部が支払われる場合は、傷病手当金との差額が給付されます。

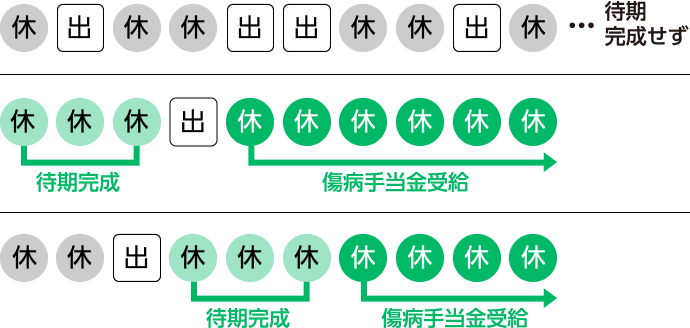

このうち(3)については「待期3日間」という考え方が適用されます。会社を3日間連続して休んだ場合、4日目以降の休職期間に関して傷病手当金が支給されるということです。

待期3日の考え方

また、土曜・日曜・祝日などの公休や有給休暇も、働くことができないのであれば、待期期間に含めることができます。

4-2:傷病手当金でどれくらいの金額を受け取ることができるの?

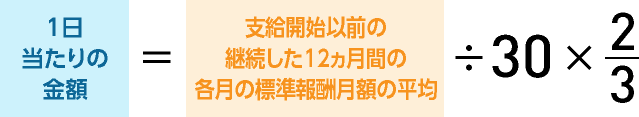

支給金額の計算方法は次のとおりです。出産手当金と同様、およそ、働いていたときの給与の3分の2が支払われることになります。

また、転職などで健康保険(社会保険)に加入して12ヵ月に満たない場合は、「支払開始日の属する月以前の継続した各月の報酬月額の平均額」か「30万円(*)(当該年度の前年度9月30日における全被保険者の同月の標準報酬月額を平均した額)」をくらべて、少ない額を使用して計算します。

(*)支給開始日が平成31年4月1日以後の方。支給開始日が平成 31年3月31日までの方は、28万円となります。

傷病手当金が支給される期間は、支給開始日から休職期間を通算して最長1年6ヵ月です。仕事に復帰した期間が途中にあった場合、その期間は傷病手当金の支給期間に計上されません。なお、土曜・日曜・祝日など、会社で定められた公休であっても傷病手当金は支払われます。

4-3:復職後に再休職した場合、傷病手当金はどうなる?

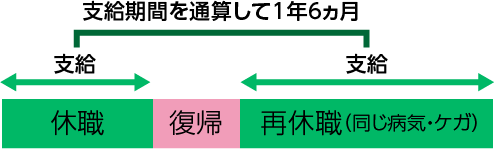

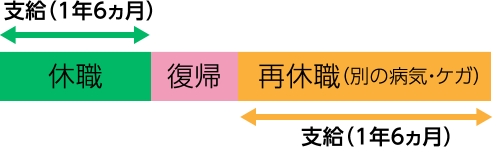

一度傷病手当金を受給したあとに仕事に復帰し、同じ病気やケガが原因で再休職した場合は、最初の支給開始日から休職期間を通算して1年6ヵ月以内であれば傷病手当金を受給することができます※。また、最初とは別の病気やケガで再休職した場合は、別の原因での支給となるので、改めて支給開始日から1年6ヵ月がカウントされることになります。

※ただし、傷病手当金の受給開始日が2020年(令和2年)7月1日以前の場合は、受給を開始した日から出勤した期間も含めて最長1年6ヵ月となります。

同じ病気・ケガで再休職した場合

別の病気・ケガで再休職した場合

4-4:会社を退職した場合、傷病手当金を受け取ることができるの?

会社を退職した場合は、条件を満たせば傷病手当金を受給することができます。いくつか条件がありますが、知らなかったために傷病手当金を受給できなかった、ということも。念のために、条件を確認しておくと安心です。

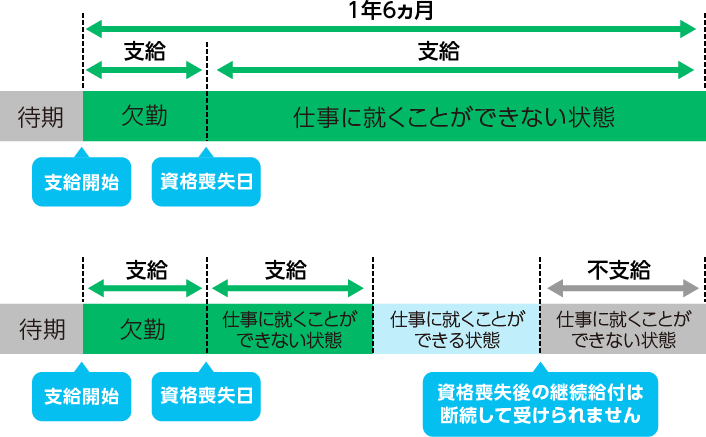

退職した後も引き続き傷病手当金を受け取る条件

- 1 資格喪失の前日(退職日)までに、継続して健康保険(社会保険)に1年以上加入していること(*)

- 2 退職日に出勤していないこと

- 3 退職日まで傷病手当金を受け取っていて、その後も働けない状況が続いていること

- 4 傷病手当金の支給開始日から、休職期間を通算して1年6ヵ月以下であること

ただし、退職後一旦仕事に就くことができる状態になり、その後病気やケガで再度仕事ができない状態になっても、傷病手当金は支給されません。

(*)健康保険の任意継続の被保険者期間は含まれません

4-5:傷病手当金の申請手続きはどうすればいい?

傷病手当金の申請手続きは、おおまかに次のような流れになります。

-

①病気になったり、ケガをしたら、治療が長引いたり会社を長期に休む必要があるかを医師に確認します。

-

②有給休暇を利用するか、休職するかを勤務先と相談。

-

③休職する場合は、傷病手当金支給申請書など、申請に必要な書類を準備します。

-

④申請期間(休職期間)を過ぎたのちに、医師から就業できない証明と、勤務先から休職 期間中給与の支払いがなかった証明をもらいます。

-

⑤保険者(全国健康保険協会や所属する健康保険組合)に申請書類を提出します(会社 が申請してくれることが一般的ですが、本人が行うこともできます)。

-

⑥申請内容について審査が行われ、認められた場合、傷病手当金が支給されます。

公的医療保険制度は、国の社会保障の一端を担うものであり、誰にとっても無関係ではありません。そのしくみや内容のポイントをもう一度まとめてみました。これを参考に民間の医療保険を検討するときも効率よく選べるようにしておきましょう。

-

公的医療保険制度では、医療機関等の窓口で支払う医療費は年齢によって1割~3割の自己負担で済む。

-

「高額療養費制度」によって、一定の限度額を超えた医療費は払い戻しが受けられる。

-

子どもが生まれたときは、分娩費用として「出産育児一時金」が支給。

-

健康保険(社会保険)に入っている女性が出産すると、産前・産後休暇中のサポートとして「出産手当金」が支給。

-

会社勤めの人が、病気・ケガで働けなくなったときは「傷病手当金」が最長1年6ヵ月分支給。

公的医療保険は、基本的に「病気や事故などで医療費が必要になったときに、その一部を負担してくれる制度」です。日本の国民はすべて公的医療保険に加入していますので、何かあったときある程度の保障が受けられます。

公的医療保険制度でどういった保障を受けられるのかを踏まえた上で、どのような医療保険やがん保険に加入するかを考えることが大切です。

監修者プロフィール

柳澤美由紀

長崎県出身。関西大学社会学部にて産業心理学を専攻。「専門知識と真心で、日本の家計を元気にする」を使命に活動するファイナンシャル・プランナー(CFP®1級FP技能士)。ライフプラン、家計の見直し等の個人コンサルティングを中心に、労働組合を中心にライフプランセミナー等の講演活動も行っている。相談件数は800件以上。著書は「親と子の夢をかなえる!〝私立″を目指す家庭の教育資金の育て方」(近代セールス社)など多数。

家計の窓口:https://kakeinomadoguchi.com/

※CFP®、CERTIFIED FINANCIAL PLANNER®、およびサーティファイド ファイナンシャル プランナー®は、米国外においてはFinancial Planning Standards Board Ltd.(FPSB)の登録商標で、FPSBとのライセンス契約の下に、日本国内においてはNPO法人日本FP協会が商標の使用を認めています。

- ※税制上・社会保険制度の取扱いは、このページの最終更新日時点の税制・社会保険制度に基づくもので、すべての情報を網羅するものではありません。将来的に税制の変更により計算方法・税率などが、また、社会保険制度が変わる場合もありますのでご注意ください。なお、個別の税務取扱いについては所轄の税務署または税理士などに、社会保険制度の個別の取扱いについては年金事務所または社会保険労務士などにご確認のうえ、ご自身の責任においてご判断ください。

生命保険を学ぶ

- 治療が月をまたぐ場合の医療費

- 家族の医療費は合算できる?

- 傷病手当金とはどんな制度?

- 退職後も、傷病手当金は受給できるの?

- 持病がある方も入りやすい保険があるの? ~糖尿病などが気になる方の保険選び~

- 認知症保険とは?基礎知識から加入のポイントまで詳しく解説!

- 保険料が安いかだけを重視してない?自分に必要な保障とあわせて考えよう

- 70代・80代の保険選び 本当に保険は必要?加入できる保険はある?

- 50代・60代は保険を見直そう!死亡保険・医療保険・がん保険別のポイント

- 40代におすすめの保険の選び方 死亡保険・医療保険・がん保険別にご紹介

- 30代の保険の選び方とは?男女×ライフスタイル別の具体例も解説

- 20代に保険は必要?男女別の平均保険料や独身・既婚別などおすすめの選び方をご紹介

- 専業主婦(主夫)に保険は必要?適当な保障の内容や金額は?

- 貯蓄型保険vs掛け捨て型保険!メリット・デメリットを徹底比較

- シングルマザーの保険選び 公的な助成制度や保険選びのコツもご紹介

- 定期保険vs終身保険、どちらの死亡保険を選ぶ?しくみや解約返戻金の違いを解説

- がん保険の診断給付金(一時金)は必要? 最適な金額はいくら?

- がん保険は病気でも入れる?告知は必要?

- 入院費用ってどれくらい?自己負担額は? 気になる相場を調べてみよう

- 生命保険料はいくらが相場?月額平均を複数のデータから徹底検証

- がん保険は必要? 不要? 納得して選択するための基本を解説

- 医療保険は必要? 不要? 加入の必要性をわかりやすく解説!

- ネット保険のメリットを対面販売と比較して考える

- 公的医療保険とはどんな制度?ポイントを知っておこう!

- 公的年金とはどんな制度?老齢・障害・遺族年金を徹底解説!

- 保険料と医療費は控除できる!知っておきたい控除のしくみ

- 保険のことがよく分かるコラム

- 生命保険の仕組み

- 必要保障額の考え方

- 生命保険用語辞典