ご夫婦

ご夫婦に必要な保険とは?更新日:2022年11月26日

結婚を機に、生命保険の加入を検討したり、夫と妻それぞれの生命保険を見直そうと考えたりしている方もいるでしょう。自分に万が一のことが起こった場合に、配偶者が生活に困らないよう、生命保険で費用を準備しておけば安心です。とはいえ、いざ生命保険を選ぼうと思ってもどの程度の保障が必要なのか、保険料はいくらくらいが適切なのか、悩んでしまうこともあるかもしれません。

生命保険は、家族構成やライフスタイルによって必要な保障が違います。ここでは夫婦の生命保険の加入率や、夫婦の保険金や保険料の平均・相場がいくらくらいか見ていきながら、夫婦の保険選びのポイントを夫婦のかたちに沿ってご紹介します。

01夫婦の保険金額の相場と保険料の平均はどのくらい?

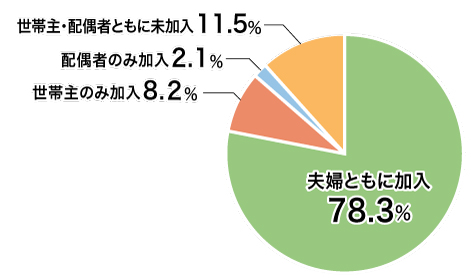

まずは、世の中の夫婦の生命保険加入率を見てみましょう。夫婦ともに加入している世帯は78.3%、世帯主のみ加入している世帯は8.2%、配偶者のみ加入している世帯は2.1%、夫婦ともに未加入の世帯は11.5%となっています。7割以上が夫婦ともに生命保険に加入しており、どちらか一方が加入している世帯では、世帯主のみ加入している世帯が、配偶者のみ加入している世帯の約4倍に上りました。この理由としては、一家の大黒柱を担うことが多い世帯主の病気やケガ、死亡のリスクに備えて、世帯主のみ生命保険に加入するケースが多いからと考えられます。

出典:(公財)生命保険文化センター「令和3年度 生命保険に関する全国実態調査」

※個人年金保険を含む。

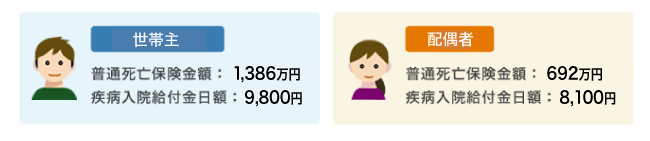

また、世帯主とその配偶者がそれぞれ加入している生命保険の金額にも差が出ています。世帯主が万が一亡くなった場合の死亡保険金額が平均1,386万円であるのに対し、配偶者が亡くなった場合の死亡保険金額は、平均692万円です。また、疾病で入院した時に給付される疾病入院給付金の日額は、世帯主が平均9,800円、配偶者が平均8,100円と、こちらも世帯主側の保障額が高くなっています。

出典:(公財)生命保険文化センター「令和3年度 生命保険に関する全国実態調査」

※全生保は民保(かんぽ生命を含む)、簡保、JA、県民共済・生協等を含む

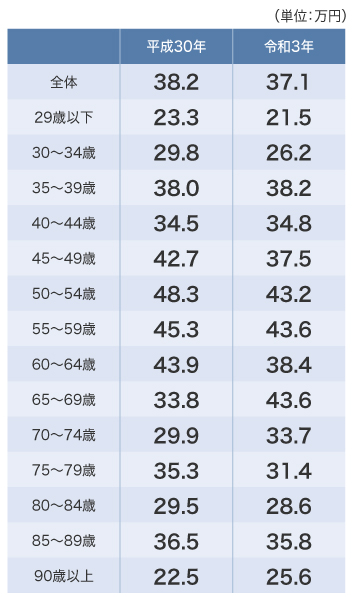

そして、気になるのは保険料です。(公財)生命保険文化センターの「令和3年度 生命保険に関する全国実態調査」によると、1世帯の年間払込保険料の平均は371,000円でした。保険料を月ごとに支払う場合、約30,920円ということになります。

また、年代別に世帯ごとの年間払込保険料を見てみると、50代に保険料のピークがやってくることがわかります。

※個人年金保険を含む

※全生保は民保(かんぽ生命を含む)、簡保、JA、県民共済・生協等を含む

※90歳以上はサンプルが30未満

出典:(公財)生命保険文化センター「令和3年度 生命保険に関する全国実態調査」

これらの金額をひとつの目安に、それぞれのライフスタイルに沿った生命保険を考えていきましょう。

02子どもがいない場合、遺族年金はどうなるの?

まずは、民間の保険に加入しなくても得られる公的な保障を見ていきましょう。そのひとつが、万が一のとき、のこされた家族の生活を守る「遺族年金」です。

遺族年金には、「遺族基礎年金」と「遺族厚生年金」があります。亡くなった方が国民年金のみに加入していたのか、勤務先で厚生年金にも加入していたことがあるのか、子どもがいるかいないか、または配属者の年齢などによって、受け取る遺族年金の種類や金額は変わってきます。さらに、亡くなった方の年金保険料の納付状況も関係します。

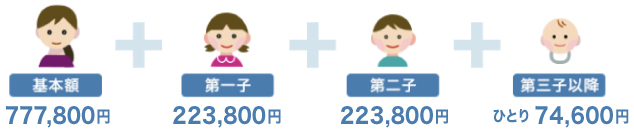

では実際に遺族年金を受け取れるのはどのような方でしょうか。夫を亡くした妻のケースで考えてみましょう。夫が会社員だった場合は、遺族厚生年金が一生涯支給されます。ただし、夫が亡くなったときに妻が30歳未満の場合は、遺族厚生年金の受給は5年間限定となります。遺族厚生年金の受給額は、夫の生前の所得をもとに計算されます。また、子どもがいる場合は、一番下の子どもが18歳に到達する年度の末日まで遺族基礎年金を受給できます。さらに、子どもの人数に応じて、子の加算分も受け取れます。遺族基礎年金額は一定で、777,800円+子の加算分が受け取れます。子の加算分は、第1子・第2子はそれぞれ223,800円、第3子以降はひとりあたり74,600円です。例えば子どもがひとりいる家庭では、年間約100万円の遺族年金を受け取ることができます。

2022年4月

出典:日本年金機構ホームページ「遺族基礎年金(受給要件・支給期間・計算方法)」

対して、夫が自営業などで国民年金のみの加入であった場合、子がいる家庭に限り、遺族基礎年金と子の加算分を受け取ることができます。しかし、子どもがいない家庭では遺族基礎年金、遺族厚生年金ともに受け取ることができません。

このように、子どもがいる場合は「遺族基礎年金」や「遺族厚生年金」である程度のカバーはできるので、その分でまかなえない費用を生命保険で補うようにしましょう。

一方、子どもがいない場合、遺族基礎年金の支給はありません。夫が会社員の場合は遺族厚生年金が受給できますが、夫が自営業で国民年金にしか加入したことがない場合は、遺族厚生年金も受給できません。生命保険の死亡保険金額を手厚くし、万が一のときにのこされた家族が生活できるようしっかり準備しておくことが必要です。

03夫婦型・家族型保険のメリットとデメリット

それでは、民間の保険でどのような準備をしておくとよいのでしょうか。

具体的な検討に入る前に、まず知っておきたいのが「夫婦型・家族型」と呼ばれる保険です。これは、夫婦どちらか一方の保障を主契約とし、配属者や子どもの保障を特約として加入する保険です。

例えば、保険会社によっては、夫の医療保険に上乗せする形で、医療特約として妻や子どもの「入院給付金」や「手術給付金」の保障を付加する方法があります。その結果、夫の医療保険ひとつで妻や子どもの病気やケガに備えることができるのです。

また、定期保険も同様に、妻や子どもの死亡保障を付加できる保険会社もあります。

このように、夫婦型や家族型の保険は、ひとつの保険で家族分をカバーできる点が合理的といえます。しかし、まとめるからこそ融通が利かない面もあるのです。加入を検討する前に、まずはこの保険のメリットとデメリットをしっかり理解しましょう。

-

①保険料を安く抑えられる

夫婦型・家族型の保険は比較的、保障範囲が限定されて保障額が抑えられているので、夫と妻で異なる保険にそれぞれ加入するよりも、夫婦でひとつの保険に入ることで保険料が安く抑えられる傾向にあります。

-

②保険がひとつにまとまるため加入時の手間が省ける

夫婦ふたり分またはご家族分の保障をひとつの保険でまかなえるので、契約手続が楽です。保険証券もひとつになります。

-

①主契約者が亡くなると配偶者の保障もなくなる

ひとりが主契約、もうひとりが特約扱いとなるので、主契約者が亡くなると、配偶者の保障もなくなってしまいます。ただし、保険料払込免除の設定がある場合は、主契約者が先に亡くなっても配偶者の保障は残り、以後の保険料の支払いは免除されます。

-

②夫婦個別での保障の見直しがしにくい

特約だけを残して主契約を解約するということはできないので、契約内容を夫婦でまとめてしまうと、どちらか一方の都合で契約を見直すことが困難です。そのため、ライフステージの変化にともなって必要な保障が変わってきた場合に、対応できなくなる可能性もあります。また、「特約の保険金や給付金の額は主契約の6割まで」などと制限がある場合も多く、そうした場合、主契約である夫の入院日額に合わせて必然的に妻の入院日額が決まってしまうなど、融通のきかないことがあります。

-

③離婚した場合、配偶者の保障がなくなる

夫婦型・家族型の保険に加入することができる間柄は、一般的に夫婦もしくは内縁関係のパートナー、親子のみです。そのため、離婚(内縁関係の解消)をしてしまうと、配偶者の保障がなくなります。

夫婦型・家族型の保険は、保険料を安く抑えられるメリットがありますが、ふたり分の保障内容をひとつにまとめているため、柔軟な変更がきかない点が大きなデメリットです。ライフステージに合わせて柔軟に見直しをするためには、生命保険は夫婦それぞれ加入するのがおすすめです。

04結婚はお互いの保険を見直すタイミング

それでは、具体的にどのような保険に入ればよいのか検討していきましょう。

まず覚えておきたいのは、生命保険は、ライフステージごとに見直していくことが大切だということです。なぜなら、ライフステージが変わると、起こりうるリスクやそのリスクへの対処方法が変わるため、必要な保障の優先順位が変化するからです。

例えば、結婚して新しい家族ができれば、その家族が安心して生活していくために、どんな備えがいるのかを考える必要があります。とくに一家の家計を支える世帯主が病気やケガで入院や通院をしたり、亡くなったりした場合は、治療費の支払いや収入のダウンにより、家計に大きな影響を与える可能性があります。そのため、結婚する時点で、保険についてふたりで検討するのはとても大事なことです。

そこで、結婚のタイミングで保険を見直すときに、チェックすべきポイントをまとめました。

・加入している保険の内容の確認

まずはすでに加入している保険の内容を確認しましょう。保険金の受取人が両親のままになっていた、両親が契約したきり放置している保険がある、といったことはよく起こります。結婚をすると新たな家族ができると同時に、その家族に対する責任も生まれます。今の自分たちのライフスタイルに合わない保険内容であれば、新しい保険に入り直したり、保障を追加したりするとよいでしょう。

・将来的に子どもを考えているか

家庭に子どもがいるといないとでは、考えるべき保険の内容は大きく変わります。子どもを考える場合、まず妊娠・出産トラブルに備えた医療保障が必要です。妊娠してからでは、医療保険に加入しづらかったり、妊娠・出産に対する保障をカバーできなかったりすることもあります。そのためにも、妊娠を考える段階で医療保険には加入しておくべきです。

また、子どもが生まれたあとは、夫婦どちらかに万が一のことがあった場合、残された家族が困らないように死亡保障をしっかり準備しておく必要があります。のこされた配偶者と子どもが生活費や学費を十分にまかなえるよう、遺族年金で補えない部分を生命保険で保障できると安心です。

・夫婦の働き方と保険が合っているかを確認

夫婦の働き方は、家庭によってさまざまです。例えば、夫婦共働きの家庭と片働きの家庭では、準備すべき保険の内容が異なります。夫婦共働きの場合、お互いが収入を得ているので、経済的なリスクへの対策は、片働き夫婦よりもできているといえます。そのため、万が一の場合に備える死亡保険は片働きの家庭より少なく見積もっても問題ないでしょう。

ただし、夫婦で収入額に差があったり、自営業で大きな遺族年金を見込めなかったりする場合は、保障を手厚くする必要があります。また、とくに子どもがいる場合は、夫婦で助け合って仕事と子育てを両立していくことになります。どちらかに万が一のことがあった場合、残されたほうには精神面と経済面で大きな負担がかかります、そのため、手厚い死亡保障が必要になります。

夫婦のどちらか一方のみが収入の担い手となっている場合は、その働き手に万が一のことがあれば大きな経済的リスクとなります。病気やケガなどの治療などをカバーする医療保険はもちろん、万が一のときに遺族の生活を守る死亡保険は保障金額を手厚くするなど、準備しておきましょう。

05子どもが欲しいと考えているご夫婦の保険

前述したように、将来的に子どもが欲しいと考えている女性の場合は、妊娠・出産に備えて、早めに医療保険に加入しておくと安心です。

もちろん、出産の際には公的な補助金があり、赤ちゃんひとりに対して42万円(※)の「出産育児一時金」が支給されます。ですから、とくにトラブルがなければ、補助金である程度カバーすることができます。

産科医療補償制度に加入していない産院での出産や、産科医療補償制度の対象外の出産の場合は40万8千円

ところが、妊娠や出産時は、予期せぬトラブルが多く発生するという現実があります。妊娠高血圧症、悪阻、切迫流産・切迫早産、帝王切開など、入院や治療・手術をしなければならないことが突然起こる可能性があります。場合によっては、非常に高額な高度医療を必要とすることも。また、手術代などの治療費以外にも、差額ベッド代などの費用がかかります。そのため、将来的に子どもを持つことを考えている方は、妊娠中や出産時に何かあった場合の費用などをカバーできる医療保険に加入しておきましょう。

もちろん、妊娠中でも加入できる医療保険はありますが、妊娠や出産は危険をともなうので、医療保険に加入する際にはさまざまな条件がつきます。保険会社によって違いはありますが、子宮に関わる疾患や出産に関わる疾病は保障しないという条件がつくのが一般的です。また、妊娠28週(妊娠8ヵ月)以降は医療保険にはほぼ加入できないと考えておきましょう。そのため、できる限り、妊娠する前に加入しておくことが重要なのです。

また、子どもが生まれてからは、子どもが成人するまでに必要な教育費を算出し、備えておく必要があります。私立と公立のどちらに通わせるかで学費は大きく変わりますし、多くの場合、進路を支える学習塾の費用などもかかってきます。そういったことを考慮した上で、必要な費用を見積もっておくことが大切です。とくに大黒柱に万が一のことがあった場合、年金などで生活費はまかなえても、希望の進路を選べるだけの教育費までは補えない可能性も出てきます。

そのため、死亡保障額を考えるときは、必要な教育費も加味して考えましょう。

つまり、将来的に子どもを考えている場合は、医療保険と死亡保険の両方へ加入し、十分な医療保障と死亡保障を確保しておくと安心だといえます。

楽天生命での商品例

万が一のときに家族にのこすお金と、医療保障をセットで!

※ご契約の際は、「契約概要」「注意喚起情報」「ご契約のしおり-約款」を必ずご覧ください。

06ご夫婦ふたりの保険

夫婦ふたりの家庭は、共働きかどうかによって必要な保障の内容が異なります。共働きの夫婦で、お互いに自分の生活を支えるだけの収入を得ている場合は、どちらか一方が亡くなったとしても、のこされた一方の生活がたちまち困窮するということはありません。つまり経済的リスクは低いため、高額な死亡保障は必要ないと考えられます。

注意したいのは、共働きでも一方がフルタイムで、もう一方がパートやアルバイトといった収入格差のある場合や、一方が専業主婦(夫)といった場合です。その場合は、メインの収入を担っている夫または妻に、万が一のことがあった場合の配偶者の生活費保障を考えておく必要があります。ひとりで生活していくために必要な費用をシミュレーションして、死亡保障の金額を検討しましょう。医療保障については、貯蓄とのバランスを考慮しながら、長期入院や差額ベッド代などの費用にも対応できるように、余裕のある保障内容にしておくと安心です。

・必要な死亡保障の額は夫婦の働き方で変わる

夫婦のあり方によって、必要な保障は1,000万円単位で変わります。現在の収入や生活水準などを考慮しながら保障内容を決めましょう。とくに、配偶者が専業主婦の場合、就職するまでの生活費と、就職後の生活費の不足分を補えるだけの保障を準備する必要があります。そうした、のこされた家族の生活に必要な保障を、「必要保障額」といいます。

必要保障額は夫婦の生活スタイルや収入によって、各家庭ごとに違うものです。死亡保険を検討する前に、まずは自分たちの必要保障額がいくらくらいなのかを考えましょう。

07子育てが終わったご夫婦の保険

子どもが独立して夫婦ふたりになると、生活保障のための高額な死亡保障は必要なくなります。ある程度の貯蓄もできているならば、それほど保障は必要ありません。定年後はできるだけ保険料を抑え、今後の生活費や老後の介護費用に備えるくらいが適正です。

また、加入している医療保険やがん保険の保障が何歳まで受けられるかも、確認が必要です。共済などに加入していると、80歳や85歳で医療保障が切れてしまい、それ以降の保障が受けられない場合もあります。さらに、10年以上前に加入した保険であれば、保障の内容が今の状況にマッチしていない可能性も。日帰り入院や通院、先進医療などにも対応できているかチェックしておきましょう。

この時期から加入する医療保険は、一生涯保障が続く終身医療保険がおすすめです。また、年齢に比例してがんの罹患リスクは高くなるため、がん保険も加入しておくと安心です。がんを含む3大疾病の手厚い保障を確保しておくことも検討するとよいでしょう。

もし離婚することになった場合は、生命保険の見直しを必ず行いましょう。ポイントは「契約者」と「受取人」です。

医療保険の見直し例

契約者と、被保険者および受取人が異なっている②については、変更が必要です。この場合、契約者名義を夫から妻に変更すれば継続できます。医療保険は解約して入り直すと、契約時の年齢で保険料が上がることがあるため、保障内容や保険料に不満がなければ、離婚後もそのまま継続したほうがよいでしょう。

また、死亡保険についても、見直しが必要です。例えば、夫が契約者と被保険者、妻が受取人となっているような場合、トラブルを防ぐためにも受取人を子どもや夫の両親に変更した方がよいでしょう。また、学資保険や終身保険のような貯蓄型の保険は注意が必要です。貯蓄型の保険は解約時に戻ってくる解約返戻金があり、離婚時の解約返戻金は夫婦の共有財産とみなされます。どちらかを契約者にしたまま保障を持ち続けられるのか、解約して解約返戻金を分け合うのかなどを、決めなくてはいけません。

また、夫婦型・家族型の生命保険では配偶者の保障がなくなってしまうことにも注意しましょう。自分が配偶者である場合には、新たな保険に加入する必要があります。

こうした解約や受取人および契約者の変更といった手続きができるのは契約者のみです。離婚後、連絡がとれず、手続きが進められない…といったことも想定されますので、離婚することが決まった段階でどうするのかをしっかり取り決めることが大切です。

08まとめ:夫婦のありかたに沿った適切な保障を

ここでは、夫婦に必要な生命保険についてご紹介しました。生命保険を選ぶ際には、下記のポイントを押さえておきましょう。

- 1世帯の年間払込保険料は平均371,000円

- 子どもがいない場合、遺族基礎年金は支給されないため保障を手厚く

- 夫婦型・家族型保険は、保険料を安く抑えられるが、個々の見直しがしにくい

- 子どもが欲しいと考えている夫婦の保険は、医療保険や死亡保険を手厚く

- 共働き・パート・専業主婦(夫)など、夫婦の働き方によって必要な保障は異なる

夫婦のありかたは、家庭によりさまざまです。夫婦それぞれの働き方や子どもを持つか否かなど、現在と将来を見据えて、万が一のことが起こった場合に配偶者や家族が生活に困らないよう、生命保険を上手に活用しましょう。

2-2022-135(2022.11.26)