50代・60代は、ライフスタイルの変化や老後への準備など、保険を見直すきっかけが多くなる年代です。このコラムでは、50代・60代の方の保険の加入状況をチェックしつつ、実際にかかる医療費などから、保険の選び方や見直しポイントをわかりやすく解説します。病気へのリスクや70歳以降の老後を視野に入れて、あなたに合った保険を選びましょう。

50代・60代は、子どもの独立や定年退職など、ライフスタイルが大きく変化する方も多い年代です。また、50歳を過ぎると体の不調を感じたり、知り合いが病気になったという話を聞いたりして、健康面での不安を感じる方もいるかもしれません。

ライフスタイルが変化するとき、そして病気や健康への備えに不安を感じたときは、生命保険について考える、よいタイミングでもあります。

生命保険には、亡くなったときに備える「死亡保険」や病気やケガに備える「医療保険」、がんに備える「がん保険」など、さまざまな保険があります。加入する人の年齢や健康状態だけでなく、考え方や経済状況によっても、どんな保険がその人に向いているのかは変わってくるものです。

ここでは、50代・60代の保険見直しと、保険への新規加入について考えていきましょう。

1-1:加入している保険の内容を把握

保険の見直しをおこなうときは、すでに加入している保険と、その保障内容をまず把握することが大切です。たとえば死亡保険であれば、「何歳まで保障が続くのか」「死亡保険金はいくらになっているか」「解約したときに受け取れるお金(解約返戻金)はいくらなのか」といったことが把握できていると、保障内容を見直しやすくなります。

保障内容や保険金・給付金を受け取る際の条件を理解できていないと、「今の保険をこのまま続けるのがよいのか」「今加入している保険に保障をプラスした方がよいのか」「別の保険に入り直した方がよいのか」といった判断も難しくなります。

また、死亡保険金が必要以上に高額で、保険料が高くなってしまっているケースも考えられるでしょう。

新たな保険を検討する前に、まずは今加入している保険の内容をチェックしてみましょう。 契約内容は保険証券に記載されていますが、それだけで内容がよくわからない場合は、毎年保険会社から送られてくる「契約内容のご確認」といった書類を見てみたり、保険会社に直接問い合わせてみたりするとよいでしょう。

1-2:ライフスタイルの変化に応じて見直し

保険の見直しは、ライフスタイルの変化にあわせておこなうのが基本です。50代・60代の多くの方が迎える、子どもの独立と定年退職について考えてみましょう。

子どもの独立

死亡保険の役割は、万が一のことがあったときに、のこされた家族の生活費や教育費をカバーすることです。子どもが小さければ、幼稚園(保育園)、小学校、中学校、高校、大学などの教育費に加えて、生活費も長い期間分を準備しなくてはいけません。しかし、子どもが成長するにしたがって、準備が必要な教育費や生活費は減少します。

子どもが社会人となれば、子どもの教育費や生活費に備える必要がなくなるので、死亡保険金を減らすことができます。

定年退職

定年が近づいたら、セカンドライフとお金について考える必要があります。

もし、再雇用制度などを利用せず定年退職を選択した場合、その後の生活費は公的年金や退職金、預金などに頼ることとなります。

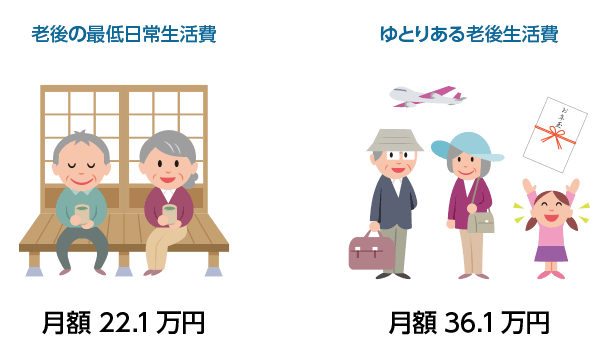

生命保険文化センターが公表している令和元年度「生活保障に関する調査」によると、夫婦の老後にかかる最低日常生活費は月額で22.1万円、ゆとりのある生活をするには月額で約36.1万円が必要といわれています。

老後に向けた備え

ある年齢の人々が、その後何年生きられるかを計算したものを「平均余命」といいます。

厚生労働省が発表している「令和元年 簡易生命表」によると、60歳の平均余命は男性で23.97年、女性で29.17年となっています。

もちろん、あくまでもこの数字は基準のひとつですが、定年以降いくらくらいの生活費が必要かは、この数字と先ほどの老後生活費をベースに考えるのが現実的です。

生活費だけではなく、病気や死亡時のリスクにも備える必要があります。入院をした場合にかかる費用はどれくらいなのか、死亡したとき、家族の生活費や葬儀代などはどのくらいかかるのかという予測をしておくとよいでしょう。

入院日数は年齢が上がるほど長くなっていくのが一般的です(*)。老後に病気をした場合は、症状や治療期間などによって治療費がいくらかかるのか予測しづらくなっていきます。

公的年金や退職金、預金だけではカバーしきれるか不安という場合は、医療保険やがん保険で備えることも考えましょう。

(*)出典:平成29年患者調査

1-3:老後の死亡のリスクに備えよう

50代・60代の保険見直しは、老後への準備と考えることもできます。老後の死亡リスクへの対策としては、まず葬儀費用と配偶者の生活費の確保を考えるのが一般的です。

まず葬儀費用についてですが、平成29年に行われた一般財団法人日本消費者協会第11回「葬儀についてのアンケート調査」では、葬儀費用は約195.7万円が相場といわれています。

お墓代はここに含まれていませんので、もしお墓を用意する必要がある場合にはその費用も考えなくてはいけません。

次に、のこされた配偶者がいくらくらいの年金を受給できるかを考えてみましょう。

令和3年4月以降の老齢基礎年金の受給額は、満額で780,900円(480ヵ月間、年金保険料をすべて納めた場合)となります。月額で考えると、約65,075円。もし年金保険料を納めた期間が短かったり、年金保険料の免除を受けた期間があったりする場合には、この金額よりも少なくなります。

老齢基礎年金は、自営業の方であっても、会社員の方であっても、配偶者の扶養に入っていた方であっても受給することができます。また、会社員などで厚生年金に加入していた期間が1ヵ月でもある方は、加入期間と収入額に応じた老齢厚生年金も受給できます。

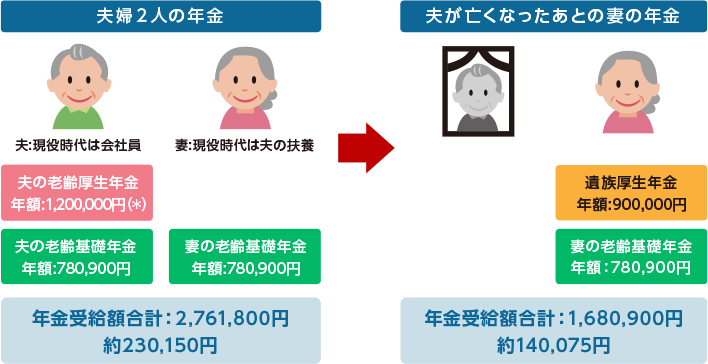

年金を受給している夫婦の一方が亡くなると、亡くなった方の老齢基礎年金は支給されなくなります。亡くなった方が老齢厚生年金を受給していた場合、およそ3/4の金額が「遺族厚生年金」としてのこされた配偶者に支給されるようになります。

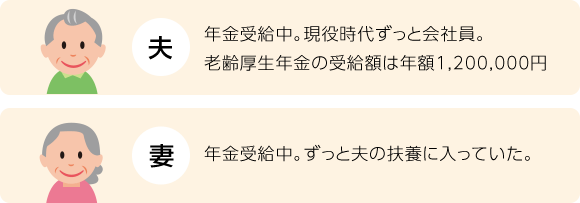

モデルケースで考えてみましょう。

夫婦2人で暮らしている間は、「夫の老齢基礎年金」+「夫の老齢厚生年金」+「妻の老齢基礎年金」を受給することになり、年間で2,761,800円、月額換算すると約230,150円を受け取ることになります。

もし、夫が亡くなった場合、妻は「妻の老齢基礎年金」+「遺族厚生年金」を受給することになります。遺族厚生年金は1,200,000円の3/4で900,000円となりますので、夫が亡くなったあと妻が受給する年金は年額1,680,900円、月額換算すると約140,075円となります。

(*)老齢厚生年金の受給額は、厚生年金の加入期間や報酬によって変わります

ただ、上記はあくまでモデルケースとなります。実際には老齢厚生年金の有無や金額も人によって異なりますし、老齢基礎年金の受給額も年金保険料の納付状況によって変わります。

さらに、住宅が持家なのか賃貸なのか、どの程度の生活水準で暮らしているのかなど、状況は家庭によって異なります。まずは、「のこされた配偶者や家族が生活していくのに、いくらあれば安心か」を考え、年金と貯蓄でどれくらいカバーできるかを検討し、不足分があれば死亡保険などを利用して準備する、というのが一般的な考え方になります。

1-4:病気・がんのリスクに備えよう

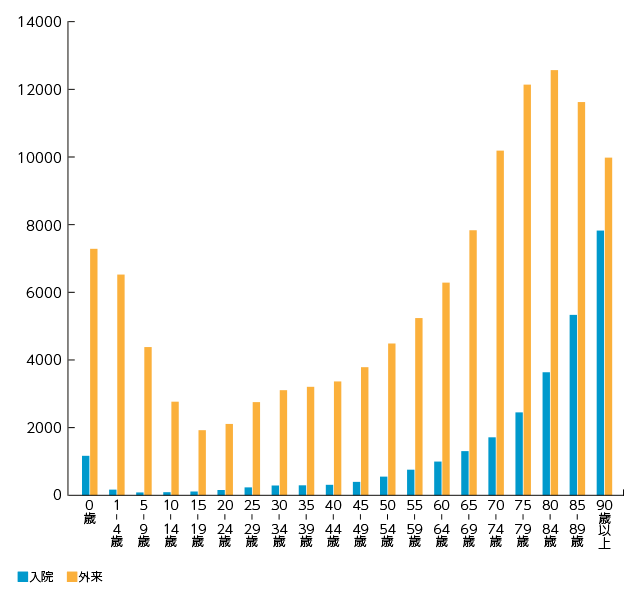

50代・60代になると、若い頃よりも病気のリスクが心配になる方もいるのではないでしょうか。厚生労働省の「平成29年患者調査」によると、人口10万人に対する入院受療率(*)は、高齢になるほど高まります。

(*) ある特定の日に、疾病治療のためにすべての医療施設に入院した患者数と人口10万人との比率

年齢階級別にみた受療率(入院・人口10万対)

出典:厚生労働省「平成29年患者調査」

※年齢不詳を含む

既往症や治療中の病気やケガがある場合、医療保険に加入することが難しくなったり、加入できたとしても一部が保障の対象外となったりする可能性が高くなります。また、加入時の年齢が高くなるほど保険料も高くなっていくのが一般的です。

病気になったときは、治療に直接かかわる費用以外にも、入院時の差額ベッド代(*)や病衣代、通院時の交通費などさまざまな費用が必要になります。療養のため休職することになれば、収入も減ってしまうかもしれません。

こうしたことを総合的に考えると、医療保険は「病気やケガをする前の、なるべく健康なうちに」検討しておくことが重要といえるでしょう。

(*)差額ベッド代とは、入院時に個室や4人以下の部屋などを希望した場合にかかる費用。公的医療保険の対象外となり、全額自己負担となる。

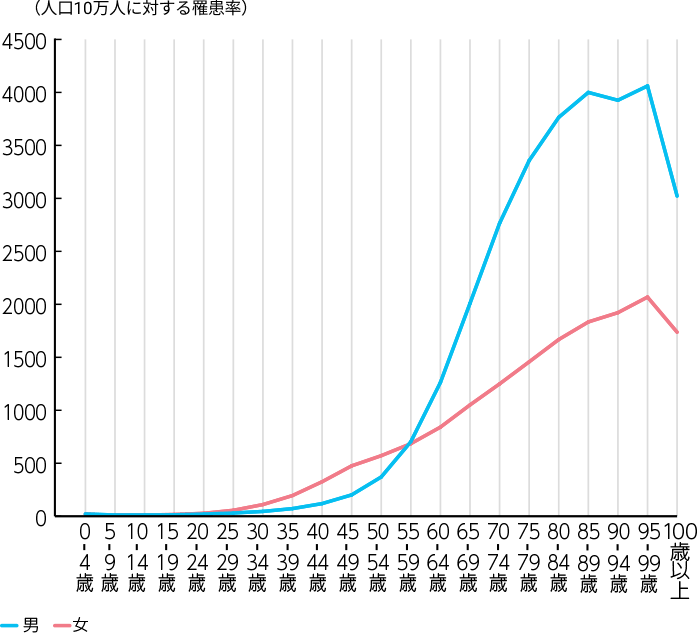

また、年齢が上昇するにつれて、がんへのリスクも高まっていきます。年代ごとのがん罹患率をグラフでみてみましょう。

年齢階級別がん罹患率 全部位2017年

出典:国立がん研究センターがん情報サービス「がん登録・統計」(全国がん登録)

男女ともに、年齢が上昇するにつれてがん罹患率が上昇していく点は同じですが、女性は20代後半から緩やかに罹患率が増加していくのに対し、男性は50代以降で罹患率が急上昇することがわかります。

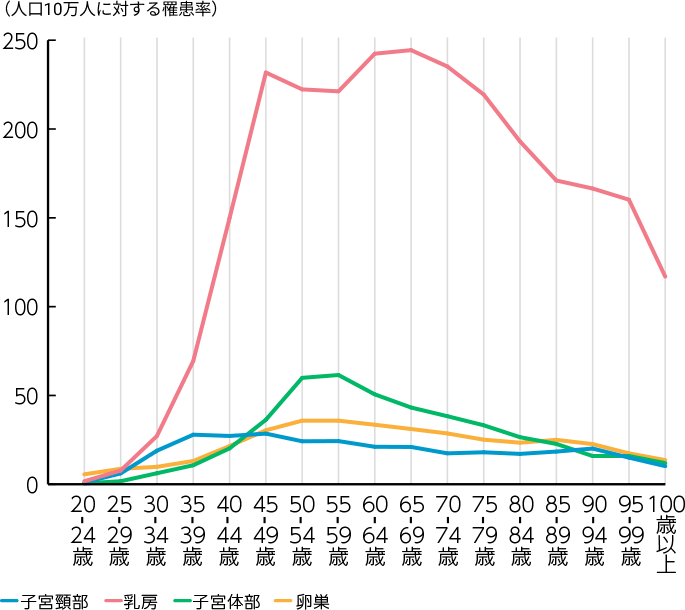

また、がんの中でも、女性特有のがんに注目して罹患率を年代別のグラフにすると、以下のようになります。

女性特有のがん 罹患率(2017年)

出典:国立がん研究センターがん情報サービス「がん登録・統計」(全国がん登録)

この表から、乳がんの罹患率の最初のピークは40代後半、子宮頚部のがんの罹患率は40代前半となっていることがわかります。子宮体部のがんの罹患率も、40代以降は高まっていきます。このように、女性特有のがんの罹患率が比較的若い年代で高いことが、20代後半から50代前半にかけて男性より女性のがん罹患率が高くなっている要因のひとつと考えられます。

また、乳がんの罹患率は40代から60代にわたって比較的高い状態が続きます。がん保険の中には、女性特有のがんを手厚く保障する内容の商品や、乳がんの手術を受けた後の乳房再建術をサポートしてくれる商品もありますので、検討してみるのもよいでしょう。

1-5:医療にあわせて変化する保険

医療技術の進歩や国の政策などの影響から、病気やケガの治療のために入院する日数は年々減少する傾向にあります。

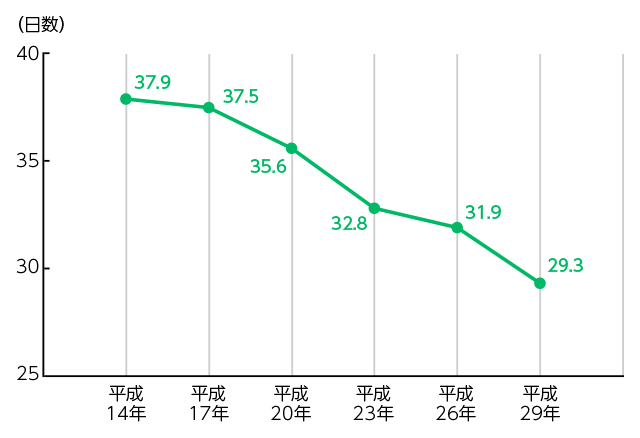

厚生労働省の「平成29年 患者調査」から、平均在院日数(*)の推移をみてみましょう。

(*) 平均在院日数とは、退院した患者の一人ひとりが平均で何日間入院していたかを算出した数字

退院患者の平均在院日数

出典:厚生労働省「平成29年患者調査」

平成14年の平均在院日数は37.9日でしたが、平成29年には29.3日まで減少していることがわかります。

こういった流れを受けて、最近は日帰り入院だけでも給付金を受け取れる保険や、入院日数が短くても5万円や10万円などの一時金を受け取れる保険、通院も保障する保険など、現在の医療の状況にあった商品が登場しています。

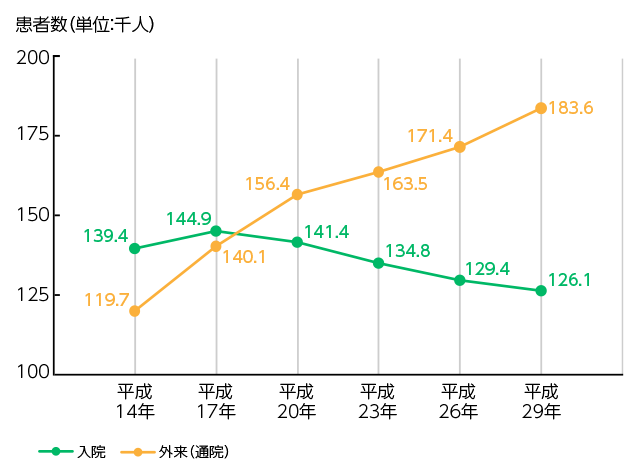

また、がんの治療についても、ここ数年は通院による治療が入院での治療を上回る結果となっています。

がんの入院患者数と外来患者数

出典:厚生労働省「平成29年患者調査」

こうした傾向から、がん保険を検討する際には、入院治療以外の保障も確認しておきましょう。たとえば、通院日数に応じた「がん通院給付金」や、抗がん剤治療などのがんの治療に応じて「がん治療給付金」などの保障が受けられるかどうかも、検討の際の重要なポイントになってきます。

すでにがん保険に加入しているという方も、一度保障内容を確認してみるとよいでしょう。

※給付金の名称は、保険会社や保険商品によってさまざまです。

50代・60代では、一般的にどれくらいの人が保険に加入しているのでしょうか。50代・60代の生命保険の加入率や保険金額、保険料の平均を見ていきましょう。

2-1:50代・60代の生命保険加入率

生命保険文化センターが発表した令和元年度「生活保障に関する調査」によると、生命保険の加入率は、50代男性が86.1%、50代女性が87.3%、60代男性が82.9%、60代女性が84.5%となっています。

50代・60代の生命保険加入率

|

|

|

|---|---|---|

| 50代 | 86.1% | 87.3% |

| 60代 | 82.9% | 84.5% |

出典:生命保険文化センター 「令和元年度 生活保障に関する調査」

※民間の生命保険会社や郵便局、JA(農協)、県民共済・生協等で取り扱っている生命保険や生命共済(個人年金保険やグループ保険、財形は除く)の加入率(被保険者となっている割合)

50代・60代は男女ともに8割以上の方が生命保険に加入しており、保険商品を利用して何かあったときのために準備していることがわかります。

2-2:50代・60代の保険金・給付金額

それでは、実際に生命保険に加入している方が、いくらくらいの保障を準備しているのかをみていきましょう。まずは、病気や不慮の事故で亡くなった場合(もしくは所定の高度障害状態になった場合)に受け取ることのできる、「普通死亡保険金額」についてです。

平均普通死亡保険金額(全生保)

|

|

|

|---|---|---|

| 50代 | 1,992万円 | 824万円 |

| 60代 | 1,192万円 | 655万円 |

出典:生命保険文化センター 「令和元年度 生活保障に関する調査」

普通死亡保険金の平均額は、50代男性が1,992万円、50代女性が824万円、60代男性が1,192万円、60代女性が655 万円となっています。実は、20代~60代の各年代の平均保険金額を比較すると、男女ともに60代の平均保険金額が最も安くなっています。これは子どもがある程度大きくなり独立などを迎え、高額な死亡保険金が必要ではなくなったためと考えられます。

続いて、病気で入院したときに支払われる「疾病入院給付金」の給付金の日額の平均をみてみましょう。

平均疾病入院給付金日額(全生保)

|

|

|

|---|---|---|

| 50代 | 11,726円 | 9,473円 |

| 60代 | 10,570円 | 9,263円 |

出典:生命保険文化センター 「令和元年度 生活保障に関する調査」

入院給付金の平均日額については、男女で普通死亡保険金ほどの大きな差はみられません。入院に対するリスクに備える必要性は、男女で大きく変わらないと考えられているようです。

2-3:50代・60代の保険料

ここまでは、50代・60代の方が加入している保険の保障内容についてみてきました。ここからは、50代・60代の方がいくらくらい保険料を支払っているのかをみていきましょう。 まず、年間払込保険料の平均は、以下のようになります。

年間払込保険料の平均(全生保)

|

|

|

|---|---|---|

| 50代 | 約293,000円 | 約206,000円 |

| 60代 | 約210,000円 | 約174,000円 |

出典:生命保険文化センター 「令和元年度 生活保障に関する調査」

※民間の生命保険会社や郵便局、JA(農協)、県民共済・生協等で取り扱っている生命保険や個人年金保険の加入者のうち実際に保険料を支払っている人の年間払い込み保険料(一時払や頭金の保険料は除く)の平均

この金額を月額に換算すると、以下のようになります。

【月額換算】払込保険料の平均(全生保)

|

|

|

|---|---|---|

| 50代 | 約24,417円 | 約17,167円 |

| 60代 | 約17,500円 | 約14,500円 |

※生命保険文化センター 「令和元年度 生活保障に関する調査」年間払込保険料(全生保)をもと楽天生命にて計算

50代から60代になると、負担する保険料は男女ともに減少しています。

これは子どもの独立や定年退職などのライフスタイルの変化によって死亡保障を高く設定する必要性がなくなった、若い頃から加入している保険の保険料払込期間が60歳や65歳で終了する方が一定数いることなどが要因と考えられます。

病気になった場合、実際にかかる医療費はどのくらいなのでしょうか。支払う自己負担額や、公的な制度、がん先進医療など項目ごとにまとめました。

入院時の自己負担額

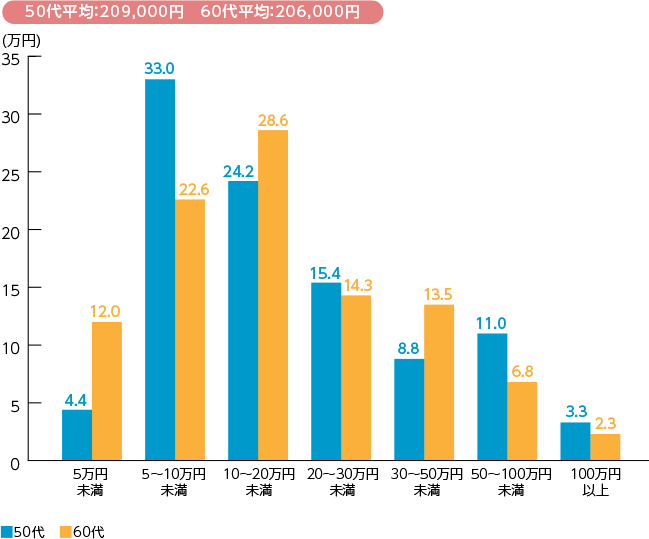

生命保険文化センターの「令和元年度 生活保障に関する調査」によると、直近の入院時の平均自己負担額(*)は50代で209,000円、60代で206,000円でした。自己負担費用の分布をみてみると、以下のようになります。

直近の入院時の自己負担費用

出典:生命保険文化センター 「令和元年度 生活保障に関する調査」

※治療費・食事代・差額ベッド代に加え、交通費(見舞いに来る家族の交通費も含む)や衣類、日用品などを含む。高額療養費制度を利用した場合は利用後の金額。

50代では「5万円~10万円未満」、60代では「10万円~20万円未満」と回答した方の割合がもっとも高くなっています。しかし、10万円未満の自己負担で済んだ方がいる一方で、50万円以上を負担した方も一定割合いる点は、注目しておくべきポイントです。

入院することになったらこれくらいの費用が必要になる、ということを念頭におき、医療保険の必要性や保障内容を検討していくことが大切になります。

がん治療にかかる費用

国立がん研究センターの「最新がん統計」によると、がん罹患数が多い部位(男女合計)は1位が大腸、2位が胃、3位が肺でした。

がん罹患数が多い部位(2017年)

| 1位 | 2位 | 3位 | 4位 | 5位 | |

| 男性 | 前立腺 | 胃 | 大腸 | 肺 | 肝臓 |

|---|---|---|---|---|---|

| 女性 | 乳房 | 大腸 | 肺 | 胃 | 子宮 |

| 男女計 | 大腸 | 胃 | 肺 | 乳房 | 前立腺 |

※国立がんセンター 地域がん登録全国推計によるがん罹患データをもとに作成

がんの治療にかかる費用を部位別にみてみましょう。6歳(義務教育就学後)~69歳以下の方が、医療機関の窓口で負担する自己負担額は、医療費全体の3割となりますので、推定自己負担額についても記載しています。

がんの平均医療費と平均日数、推定自己負担額

| 平均医療費 | 平均入院日数 | 推定自己負担額 (3割負担の場合) |

|

|---|---|---|---|

| 胃の悪性新生物 | 約644,408円 | 約12.4日 | 約193,323円 |

| 結腸の悪性新生物 | 約646,173円 | 約11.6日 | 約193,852円 |

| 直腸S状結腸移行部及び 直腸の悪性新生物 |

約744,941円 | 約12.4日 | 約223,482円 |

| 乳房の悪性新生物 | 約572,085円 | 約9.4日 | 約171,625円 |

出典:厚生労働省保健局調査室「医療給付実態調査報告書 平成30年度 統計表 第3表(疾病分類別、診療種類別、制度別 件数・日数(回数)・点数(金額))」を元に楽天生命保険株式会社で加工作成。

※平均医療費⇒出典データにおける「制度・計」の「点数」を「件数」で割ったもの(1点=10円)

平均入院日数⇒出典データにおける「制度・計」の「日数」を「件数」で割ったもの

推定自己負担額⇒上図の「平均医療費」の3割

さらに、高額療養費制度によって、1ヵ月の医療費の自己負担額が、収入や年齢によって定められた上限を超えた場合、超えた金額の還付を受けることができます(*)。たとえば、年収が約370万円~約770万円の方の場合、1ヵ月の医療費の上限は8万円~9万円程度になることが一般的です。

(*)医療費が高額になりそうな場合などは、あらかじめ申請しておくことで、窓口での自己負担額を上限額までにすることもできます(限度額適用認定証)。 高額療養費制度について詳しく確認したい方は、以下のコラムをご参照ください。

先進医療

先進医療とは、厚生労働大臣が定める最新の医療機器や薬を使った治療や、高度な医療技術を用いた治療です。

先進医療の技術料に関しては、公的医療保険が適用されず、費用は原則として全額自己負担になります。高額療養費制度の対象にもなりません。ただし、先進医療を受ける際の診察や検査、入院費用など、公的医療保険の適用される治療と共通する部分に関しては、公的医療保険が適用されます。

がんの治療に有効とされている先進医療に、重粒子線治療や陽子線治療があります。1件あたりの平均費用は重粒子線治療が約312万円、陽子線治療が約271万円と、費用が高額になりがちです(*)。

(*)出典:厚生労働省「令和2年6月30日時点における先進医療Aに係る費用」

このように、先進医療による治療を受ける場合は、公的医療保険が適用される治療を受けた場合よりも費用がかかる可能性が高くなります。こうした先進医療の技術料をカバーしてくれるのが、医療保険の「先進医療給付金」や、がん保険の「がん先進医療給付金」といった保障になります。医療保険やがん保険に「特約」として保障を付加する商品が一般的で、保険料は多くが1ヵ月あたり数十円~百円程度となっています。

先進医療の技術料として実際にかかる費用を、500万円~2,000万円までカバーしてくれる商品が多く、費用を直接医療機関に支払ってくれる保険会社もあります。

病気やがんの治療の際に、経済的な負担を抑えて治療の選択肢を広げることができますので、検討してみるとよいでしょう。

50代・60代ではどのような保障が必要になるのでしょうか。死亡保険、医療保険、がん保険について、選び方を考えていきましょう。

4-1:50代・60代の死亡保険の選び方

すでに死亡保険に加入している方は、保険金額が必要以上に高額になっていないかを確認しましょう。自分に万が一のことがあったときの教育費や養育費のため、子どもが小さいときに3,000万円、4,000万円など高額な保険金の死亡保険に加入している方もいるかもしれません。しかし、子どもが成長していくにつれて、必要保障額(死亡保険で備えておくべき金額)は少なくなっていきます。

死亡保険の見直し方法は、いくつかあります。

たとえば、現在の死亡保険金が高額な場合には、「減額」をするという方法です。イメージとしては、3,000万円の死亡保険金を1,000万円に減らす、といったものです。

また、現在加入している死亡保険が保険期間の定められている定期保険で、「一生涯の死亡保障が欲しい」と考えている方などは、別途終身保険に加入し、現在加入している定期保険を減額したり解約したりする、という方法も考えられます。

※上記はあくまで見直し方法の例です。新たな保険に加入する場合、保険料は加入時の被保険者の年齢と保険料率で計算されるため、同じ保障内容であれば保険料が高くなることが一般的です。また、現在加入している保険を解約する場合、次に加入する保険の責任開始日(保障の始まる日)が到来してから解約するようにしましょう。

まずは、「現在加入している死亡保険の保険金額はいくらで、保障はいつまで続くのか」を確認し、「今後、いくらの死亡保険金がどれくらいの期間必要なのか」を検討することが重要になります。

また、今まで死亡保険に加入していなかったという方でも、自分に万が一のことがあったときの葬儀費用や身の回りの整理資金を準備する手段として、死亡保険を検討するのもよいかもしれません。

同じ保険金額でも、保険会社や商品の内容によって保険料はさまざまです。インターネット上で保険料の見積もりや保障内容のシミュレーションができる保険会社もありますので、複数の保険会社の商品を比較してみるとよいでしょう。また、保険会社のアドバイザーや、ファイナンシャルプランナーなどに相談してみると、さまざまな観点からアドバイスがもらえるかもしれません。

4-2:50代・60代の医療保険の選び方

若いときより病気になるリスクが高まる50代・60代以降は、病気やケガをした場合に備える医療保険の重要性がより増してくることになります。

医療保険は、入院、手術への保障がベースになっている商品が一般的で、保険商品によって通院、がんなどの三大疾病、糖尿病などの8疾病、子宮筋腫などの女性特定疾病、先進医療など、さまざまな保障が付加されていたり、特約として付けたい保障を選択したりできるようになっていたりします。

病気やケガの治療のために入院したときに受け取れる「入院給付金」は、「入院給付金日額×入院日数」で受給額が決まる商品が一般的です。

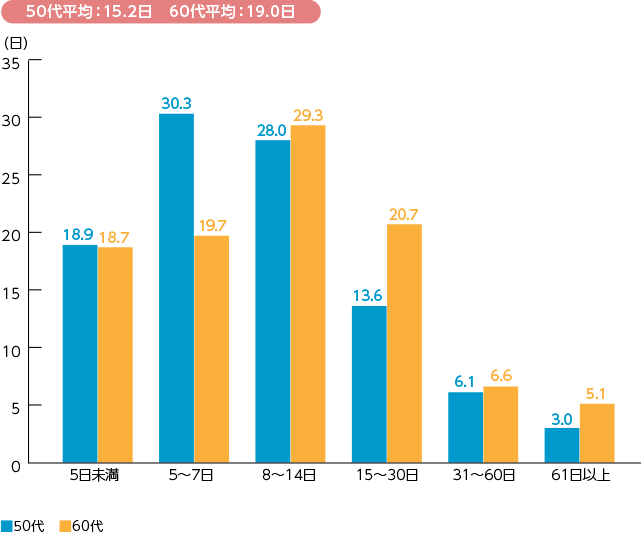

生命保険文化センターの「令和元年度 生活保障に関する調査」によると、50代・60代の方の直近の入院時の入院日数は、以下のようになります。

直近の入院時の入院日数

出典:生命保険文化センター 「令和元年度 生活保障に関する調査」

多くの医療保険では「支払限度日数」が定められており、1回の入院で入院給付金の支給対象になる日数に上限があります。ただし、特定の疾病に関しては支払限度日数を延長したり、無制限にしたりできる商品や特約もありますので、長期入院が不安な方はそういった保障が手厚い医療保険を検討すると安心です。

また、入院日数に関係なく、入院時にまとまった一時金が支給されるタイプの医療保険もあります。50代の方の約49%、60代の方の約38%が7日以内の入院となっていますので、短期入院に手厚く備えたい方はこういった一時金タイプの医療保険を検討してみるのもよいでしょう。

4-3:50代・60代のがん保険の選び方

がん治療は、公的医療保険が適用される「標準治療」、先述した「先進医療」そして、公的医療保険の適用外となる「自由診療」の3種類に大きく分類することができます。

このうち、がん治療の第一選択として提案されることが多いのが、標準治療と呼ばれる治療です。標準治療には「手術」「化学療法(抗がん剤治療・ホルモン剤治療)」「放射線治療」の3つがあります。

がん保険は、がん治療を対象にした保険商品であることから、がん治療に役立てやすい保障が用意されています。たとえば、がんと診断されたときに「がん診断給付金(一時金)」というまとまった金額を受け取ることができる保障や、がんの治療に応じて「がん治療給付金」が受け取れる保障です。

また、がんで入院した際の「がん入院給付金」に関しては、多くのがん保険で支払限度日数が無制限になっています。通院時に受け取れる通院給付金も、医療保険では「入院後の通院」や「入院前後の通院」と限定されていることが一般的ですが、がん保険の場合は入院の有無を問わずに通院が保障される商品が主流です。

がんは再発や転移が起こってしまう可能性もありますし、がんが発見されたときのステージや患者さんの体調などによっても提案される治療方法が変わってくることから、具体的な治療期間や治療にかかる費用の予測が難しい病気のひとつです。

先述したとおり、男性も女性もがん罹患率は年齢を重ねるほど上昇していきますので、がんへの備えが不安な方は、がん保険への新規加入や、加入しているがん保険の保障内容を見直してみるとよいでしょう。

がん保険について詳しく知りたい方は、以下のコラムを参考にしてみてください。

多くの保険商品では、保険に加入する際に、被保険者(保障の対象になる方)の健康状態などを保険会社に「告知」する必要があります。告知の内容を受けて、保険会社は「審査」を行います。持病や既往症などがあると、保険に加入することが難しかったり、健康な人と同じ条件で保険に加入できなかったりする場合もあります。とはいえ、50代・60代になると、持病や既往症があるという方も少なくないでしょう。

では、健康面に不安がある場合、どのように保険を選べばよいのでしょうか?

5-1:特別条件付きでの加入

持病がある場合、一定の条件付きで普通の生命保険に加入できる場合があります。大きく分けると3パターンあります。

【割増保険料】

一定の条件が付加されることにより、通常より上乗せとなる保険料です。多くの場合、死亡保険で適用される条件になります。この契約では保険料は高くなりますが、保障内容は特別条件がない場合と変わりません。どういった状況でいくらくらい保険料が割増されるかは、保険商品や被保険者の状況によってさまざまになります。

※保険商品によっては、割増保険料の取扱いがない場合もあります。

【保険金の削減】

契約から一定期間、保険金額が削減されることです。こちらも、多くの場合死亡保険で適用される条件になります。どういった状況でどの程度保険金が削減されるかも、保険商品や被保険者の状況によってさまざまです。

※保険商品によっては、保険金の削減を取扱っていない場合もあります。

【特定部位・特定疾病不担保】

おもに医療保険で適用される条件です。特定の身体の部位や特定の疾病の治療に関して、一定期間保障の対象外となります。どういった疾病でどういった条件がどれくらいの期間付くかは、告知内容に応じて、それぞれの保険会社・保険商品ごとに判断されます。たとえば、申込時に子宮筋腫と診断されていることを告知した方に不担保がつく場合、「子宮筋腫の治療」が保障の対象外となるケースもあれば、「子宮に関する疾病全般」が保障の対象外となるケースもあります。

※告知内容によっては、医療保険への加入そのものが難しい可能性もあります。

がん保険の場合も、加入する際に健康状態を告知しますが、持病や既往症が「がんとの因果関係が薄い」と判断されれば加入できる可能性もあります。告知内容や判断の基準は保険会社・保険商品ごとに異なりますので、不安な方は事前に保険会社に確認したり、複数の商品を検討したりするとよいでしょう。

5-2:引受基準緩和型・限定告知型の保険を検討する

引受基準緩和型・限定告知型保険は、通常の保険に比べて審査の基準が緩やかになっていたり、告知の内容が限定されていたりする保険商品です。その分、保険料はやや高めに設定されていることが一般的で、商品によっては加入から一定期間の死亡保険金が削減されたり、入院給付金が半額になっていたりするなど、保障内容が限定されることもあります。

持病や既往症があり、通常の保険に加入することが難しい場合でも加入しやすい保険といわれていますが、通常の保険よりも保険料が割高になるのが一般的です。

※告知内容などによっては、引受基準緩和型・限定告知型の保険でも加入が難しい場合もあります。

5-3:無選択型保険を検討する

健康状態の告知を不要とした保険で、持病があっても加入できます。

ただし、加入時に患っていた病気に関しては保障の対象外となり、加入後一定期間は保険金額や保障内容が削減されている商品が大半です。

通常の保険や、限定告知型・引受基準緩和型の保険に加入することが難しい場合に検討しましょう。

50代・60代は、多くの方のライフスタイルが変化する年代であり、保険を見直すよいタイミングでもあります。

保険の選び方のポイント

-

子どもの独立や定年退職など、ライフスタイルにあわせて保険を見直そう

-

子どもが独立したら、死亡保険の保険金額を見直そう

-

病気のリスクが高まるため、医療やがんへの保障を重視しよう

-

持病がある人でも保険に加入できる場合があるので、複数の保険商品を比較することが大切

50歳を過ぎたら、健康や老後に不安を感じる方も少なくないでしょう。病気になったとしても安心して治療に臨めるよう、医療保険やがん保険への加入や、保障内容の見直しが大切です。また、ライフステージが変われば、必要な保障は変わります。この機会に保障内容をチェックし、保険の見直しや新規加入を検討するとよいでしょう。

監修者プロフィール

柳澤美由紀

長崎県出身。関西大学社会学部にて産業心理学を専攻。「専門知識と真心で、日本の家計を元気にする」を使命に活動するファイナンシャル・プランナー(CFP®1級FP技能士)。ライフプラン、家計の見直し等の個人コンサルティングを中心に、労働組合を中心にライフプランセミナー等の講演活動も行っている。相談件数は800件以上。著書は「親と子の夢をかなえる!〝私立″を目指す家庭の教育資金の育て方」(近代セールス社)など多数。

家計の窓口:https://kakeinomadoguchi.com/

- ※税制上・社会保険制度の取扱いは、このページの最終更新日時点の税制・社会保険制度に基づくもので、すべての情報を網羅するものではありません。将来的に税制の変更により計算方法・税率などが、また、社会保険制度が変わる場合もありますのでご注意ください。なお、個別の税務取扱いについては所轄の税務署または税理士などに、社会保険制度の個別の取扱いについては年金事務所または社会保険労務士などにご確認のうえ、ご自身の責任においてご判断ください。

生命保険を学ぶ

- 治療が月をまたぐ場合の医療費

- 家族の医療費は合算できる?

- 傷病手当金とはどんな制度?

- 退職後も、傷病手当金は受給できるの?

- 持病がある方も入りやすい保険があるの? ~糖尿病などが気になる方の保険選び~

- 認知症保険とは?基礎知識から加入のポイントまで詳しく解説!

- 保険料が安いかだけを重視してない?自分に必要な保障とあわせて考えよう

- 70代・80代の保険選び 本当に保険は必要?加入できる保険はある?

- 50代・60代は保険を見直そう!死亡保険・医療保険・がん保険別のポイント

- 40代におすすめの保険の選び方 死亡保険・医療保険・がん保険別にご紹介

- 30代の保険の選び方とは?男女×ライフスタイル別の具体例も解説

- 20代に保険は必要?男女別の平均保険料や独身・既婚別などおすすめの選び方をご紹介

- 専業主婦(主夫)に保険は必要?適当な保障の内容や金額は?

- 貯蓄型保険vs掛け捨て型保険!メリット・デメリットを徹底比較

- シングルマザーの保険選び 公的な助成制度や保険選びのコツもご紹介

- 定期保険vs終身保険、どちらの死亡保険を選ぶ?しくみや解約返戻金の違いを解説

- がん保険の診断給付金(一時金)は必要? 最適な金額はいくら?

- がん保険は病気でも入れる?告知は必要?

- 入院費用ってどれくらい?自己負担額は? 気になる相場を調べてみよう

- 生命保険料はいくらが相場?月額平均を複数のデータから徹底検証

- がん保険は必要? 不要? 納得して選択するための基本を解説

- 医療保険は必要? 不要? 加入の必要性をわかりやすく解説!

- ネット保険のメリットを対面販売と比較して考える

- 公的医療保険とはどんな制度?ポイントを知っておこう!

- 公的年金とはどんな制度?老齢・障害・遺族年金を徹底解説!

- 保険料と医療費は控除できる!知っておきたい控除のしくみ

- 保険のことがよく分かるコラム

- 生命保険の仕組み

- 必要保障額の考え方

- 生命保険用語辞典